“美债崩溃"真相:流动性危机中的4个建议

美债还安全吗?

上周,很多投资全球固定+产品的投资者都吓了一跳,怎么一周把两个月的收益都跌完了?要知道这一类产品一直很稳,但赚钱也不容易,真是应了那句形容固收产品的老话——“赚钱很慢,亏钱很快”。

而且这一次的罪魁祸首是一向被认为避险资产的——美国国债。

更可怕的,还有很多传言——

懂王与全世界为敌,大家都不要美债了

我们要跟丑国打金融战了,终极武器就是我们手里的美债

懂王要向全球投资国债的国家政府收利息税,现在大家都在卖……

看上去也挺像那么回事,上周美国出现了“股债汇三杀”,以往只出现在金融危机时的新兴市场,除了长期国债大跌外,美元指数上周下跌3%,标普500上上周下跌9.08%。

如果真是这样,那就要天下大乱了,美债跟美股的地位完全不同,几乎所有的外币理财产品和QDII债券类产品,多多少少持有美国国债,越是低风险的产品,美国国债的占比越高,所以“钢大的财富新思维”圈子里也有很多人问我:理财没到期,没法赎回怎么办。

重要的结论,我还是要先放在开头明确地说:至少目前不会发生这样的事,美国国债目前还是安全品种。

当然,这些说法并非空穴来风,目前美债的交易逻辑,从传统的避险资产,转向美国国家信用风险提升,导致部分美债被抛售,反映出全球(包括美国本土)投资者,对美国整体政策的不信任,美元和美债作为无风险资产的地位被动摇。

只时目前还没有那么严重到要崩盘的地步,本文就来聊一聊两个重要的问题:

问题1:这一次的美债危机,到底是谁在卖?

问题2:为什么现在暂时还不用担心美债为核心的理财产品的安全?

首先,我们要知道,10年期以上的长期美债中出现大跌,其实在每一次金融危机中都出现过。

危机中的避险资产们

债券投资看上去很简单,其实不光门槛高,做得越深越需要经济学的研究基础。不过,对于普通投资者,一开始只需要搞清楚一对反直觉的概念:

债券价格上涨,到期收益率下降,投资者赚钱

债券价格下降,到期收益率上涨,投资者亏钱

主要是因为,债券到期价格是固定的,上涨就意味着到期收益率下降。

分析债券的文章,有些地方是用“到期收益率”,有些地方用“债券价格”,这两者的方向是完全相反的,实在想不明白的先死记住这个答案,以后慢慢就明白了。

理解了债券这个“反直觉”的关系后,就可以回到主题。

国债一般而言,是避险资产,毕竟是国家信用担保的,所以在风险来临时,首先会出现“债券到期收益率下降,债券价格上升”的现象,主要原因有两个:

一方面宏观风险常常导致经济衰退,市场上的资金需求降低,利率下降,同时央行就会降低政策利率,以刺激经济;

另一方面,债券的风险小于股票,股票大跌时,会有资金从股市转到债市,推动债券价格上涨,到期收益率下降。

我国近两年的10年期国债到期收益率从3%以上,一路下降到最低1.59%,正是反映第一条逻辑。

中短期内突发危机也是如此,2020年年初,疫情突发初期,全球的国债收益率都出现了突然的大幅下降,中国10年期国债从3.2%降到2.4%,美国更是降到0.5%。

但上面主要是衰退和普通危机,危机大到一定程度,后面就又不一样了。

比如2020年疫情暴发期的10年期美债,从2月下旬危机爆发至3月初危机急剧恶化期,在经济陷入衰退和市场避险情绪的共同推动下,投资者大量买入美债,导致收益率迅速下行,首次跌破0.5%,创下历史新低——这一切都符合传统的投资逻辑。

然而到了3月第二周,随着部分投资者获利了结,以及市场对政策刺激的预期增强,10年期美债收益率出现强劲反弹,周内上涨约40个基点,令躲避到此的投资者亏损加剧——跟上周出现的情况是一样的。

实际上,大部分避险资产都有这个特点。

最典型的避险资产是黄金,2020年危机刚开始的时候,也是像这次一样一路上涨,却从3月9日开始连跌10天,从1680美元跌到1473美元,很多人躲过了美股的下跌,反而栽在看似安全的黄金手里。

日元也是传统的避险资产,2020年危机初期,投资者寻求避险资产,推动日元升值,美元兑日元从2月21日的111.83,大幅升值至103.08,但此后,美元流动性紧张导致发“美元荒”,日元又急速贬值至111.71。

美元本尊也逃不过大涨大跌的命运,美元指数先从99.9跌到3月9日的94.63,再上涨到3月20日的103,可到了23日,美联储以无限QE提供充足的美元流动性后,又大跌四天至98.34。

避险属性的资产在危机中并非绝对安全,主要还是流动性冲击,比如上周美债下跌的直接原因是“基差交易”的强行平仓,这在历次危机中都出现过。

基差交易与流动性危机

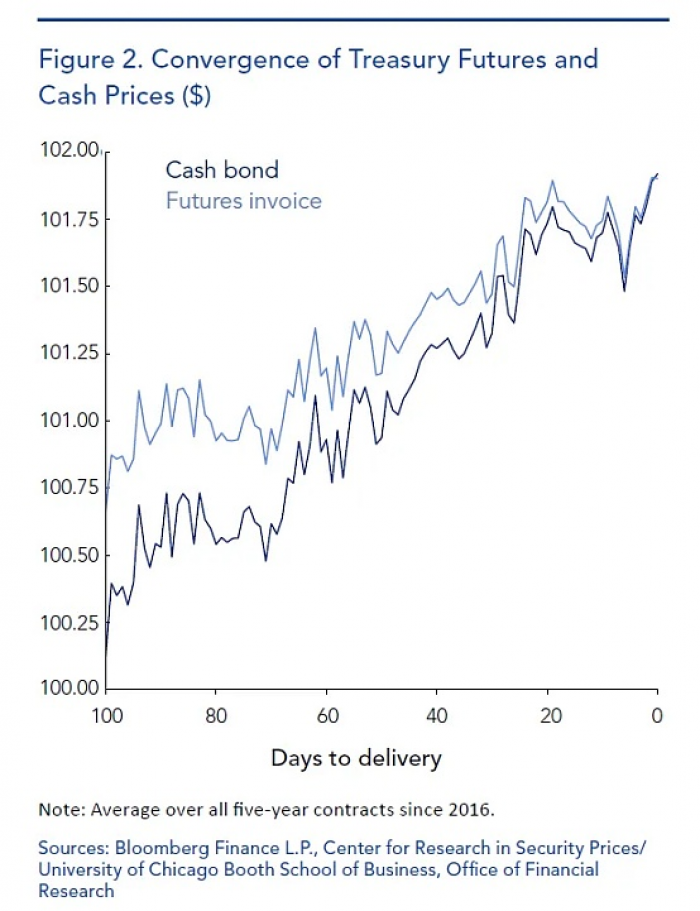

所谓“基差交易”,是持有美债多头的同时,抛空有升水的国债期货,赚这一部分无风险收益。

比如4月14日7点多,美国10年期国债收益率为4.44%(现货价),但2505期货合约的交易收益率为4.406%(期货价),因为有持有时间成本,所以一般期货收益率总是小于现货收益率(即期货价格高于现货价格),高的这一部分,就叫“基差”。

但到了交割日,期货和现货的价格就会合一,这个过程,要么现货收益率下降,要么期货收益率上升,不管怎么走,基差只要归零,“基差交易”就是稳赚不赔。

具体而言,基差交易分为三步,先购买国债(相当于做空国债现货收益率),同时把这些国债抵押给金融机构,用融资做空期货价格(即做多国债期货收益率),赚中间差价的无风险收益。

但基差非常小,要开高杠杆才能有足够收益,加上基本上是无风险收益,所以国债基差交易一般都是50倍以上的杠杆。

基差交易正常市场中是稳赚不赔的,但到了金融危机的时候,就不一定了。

金融危机通常是股票先开始下跌,很多资金都是加杠杆的,跌到一定程度,就要追回保证金,投资者就需要卖出手上其他投资品种,由于此时国债一般都是上涨的,有利润,往往成为率先平台的品种。

如果危机发酵,卖国债的人多了,国债价格会出现快速下跌,出现基差低于回购利率的情况,稳赚变成稳亏,进一步加大了抛售力度,就有可能出现期货价格和现货价格的背离,此时期货和回购市场都会要求追加更多抵押品,若对冲基金无法满足要求,贷款方将没收抵押的国债并抛售至市场,引发债券收益率的进一步上涨,形成反馈放大。

基差交易之所以平时能“稳赚”,是因为金融机构为了融资利息,承担了流动性的成本,一旦危机爆发,这个成本急剧放大,自然这个交易就不成立了。

所以,可以通过隐含回购利率和联邦基金利率之间的差异,来判断流动性冲击的大小。上周四的时候,懂王宣布暂缓对等关税90天后,CTD隐含回购利率较OIS仅高出20-30个基点,远低于2020年超200个基点的极端水平,还在可控程度内。

另外,也可以从2年期国债与10年期国债的利差判断,因为2年期国债等同于现金,基本上没有杠杆,且为外国政府主要持有,上周2年期基本不变,期限利差放大,也说明长债下跌的主要原因是普通交易机构造成的流动性冲击。

如果只是流动性冲击,美联储的工具可太多了,完全可以通过放宽银行杠杆限制来缓解整体流动性压力,美联储不会在同一个地方犯两次错误,2020年,美联储为了流动性,甚至亲自下场购买高等级美债ETF。

不过,市场的担心并非没有道理,真正的危机不是长债的下跌,而是“股债汇”三杀——这种“三杀”以前出现过吗?

以2020年股灾为例,危机从3月21日开始,前两周,美股和美元一起跌,但美债上涨;第三、四周,10年期国债和标普500一起下跌,但美元指数上涨;到了最后一周,美元和美债一起下跌,美股却开始反弹了。

三个总有一个涨,体现的是流动性冲击,资金在危机中东躲西藏,但没有离开美元体系。

特别是美元和美债这两种避险资金一起下跌,历史只出现过四次,共七天,通常是流动性危机大幅缓解之后,避险资产涌向风险资产,而这一次完全不符合。

“股债汇”三杀只说明一件事——有资金离开美元体系,比如上周狂涨的黄金、欧元和日元。所以,前任财长耶伦才用“疯狂的自残”来形容此次关税政策。

很多自媒体开始联想,会不会从这一次开始,全球各国离开美元资产,美元帝国就此崩溃呢?

但还是那句话,外国资金抛售的占比并不高,最新美联储托管数据显示,4月2日至9日外国持有美债仅减少36亿美元,且官方部门持仓平均久期仅5年,抛售压力或有限。

实际上,也只有4月10日这一天出现过“三杀”,美债是7号开始跌,而当天美股已经止跌了,从周的维度看,上周美股实际上是大涨了5.7%,并没有“三杀”,体现的更多是流动性危机的特点。

所以我的答案仍然很明确,未来某一天也许会,但现在条件并不成熟,理由还是这次关税战的原因,贸易不平衡。

人民币能不能代替美元?

很多网友喜欢用“战争思维”去思考金融问题,但在金融市场,所有人都面对着一个共同的敌人——风险。

中国持有美债7000多亿美元,去年在金融市场一片繁荣的背景下,卖了一年,才卖了500多亿,不到7%,如果中国对美债发“袭击”,比如短期内大量抛售美债,必然会引发全球投资者的抛售,确实会造成美债崩溃,但实际上又卖不了多少,全部都是在砸自己的货,这些都是多年外贸企业辛辛苦苦积累下来的财富。

而且,中国持有的美债不到2%,大量美债掌握在全球投资者手里,美债崩溃,等于全球金融市场崩盘,全球经济倒退20年,全球经济增速每下滑1%,贫困人口就会增加1亿人,死亡人数增加100万,这跟发动一场战争没有什么区别。

实际情况比想象的更复杂,中国如果未来经济不发生大的结构性变化,持有的美债比例就很难压缩。

这主要是因为,国际贸易中,用什么货币结算,通常是由买方决定,如果中国的全球制造业中心的地位不发生变化,顺差一定会带来大量美元。企业售汇给央行后,央行不能放在手里。因为美元一直在贬值,买美债还有4%以上的利息,买日本债券,收益才1个点,其他国家的债券,发行量根本不够。

当然也可以买黄金,但大家都买黄金,金价就上天了,还是无息资产,美债有高利息垫对冲波动,黄金的波动就是纯粹的亏损。

还有,买了黄金你放在哪里呢?如果要运回来,逆差国手里可能根本没有那么多,运不回来的话,等于你的财富都在别国手里。

所以根本原因在于国际贸易的顺差美元,全球需求美国是大头,大家都不得不买美债,中国已经尽可能的少持有美债了。

这跟现实中的债务是一样的,一笔巨额债务,往往都是债主想破产,债权人不想让它崩,我们天生就是国际秩序的维护者,这不是形象问题,而是利益问题。

那有没有可能跟其他国家联合起来,在国际贸易中使用其他货币呢?

当然是有可能的,我们国家也一直在努力,但问题的根源在于,我们是生产国,我们的产能是为全球准备的,必然有顺差,如果用人民币结算,花出去人民币一定小于收进来的,可只有我们能发行人民币,国家现在用“货币互换”来解决这个问题,但量远远不够,而且我们看得上的国家的货币,人家不一定愿意换,愿意换的国家的货币,我们又看不上,这就是一个悖论。

一切的问题在于消费,只有你变成消费者,跟他国买东西,贸易平衡了,人民币才可能走出国门。

以前经常有人说美国人发了一些钞票,就把真实的商品全部搬回家,赚大了,实际上,如果有这么好的事情,这次的关税大战就不会发生。任何事情都是要付出代价的,政府财政赤字、民众过度举债消费、贫富差距拉大、制造业衰退,都是美元国际储备地位的代价。

所以国际储备货币的地位是一个结果,而不是愿望或者努力的目标。这一次欧元升值的最多,但欧洲人高兴吗?并没有,因为欧盟对美国有大量的贸易顺差,出口竞争力下降了。如果人民币开始升值的话,我们的GDP很快能超过美国,吃瓜群众开心了,但出口企业哭了。唯有美元升值时候,对于美国的老百姓相对而言,没有太多地感到不好,因为他们是进口国和消费国,物价便宜了。

人民币想成为全球储备货币,我们就必须成为消费国,一旦成为消费国,就等于复制美国现在的道路,我们愿意吗?

问题现在很清楚了,美国不愿意只当消费者,那么我们也需要加大内需市场,随之变化。哪一天他们发现,制造业根本回不去,物价控制不住,又回头降关税,咱们再好好做生意。我们要增加经济结构的适应能力,金融战的思维只是异想天开,不是解决问题的办法。

近期配置的4个建议

最后说几个实际理财投资的观点吧:

首先,长债的危机并没有过去,既然市场已经看到了,债券是懂王的“软肋”,那未来这里可能会反复被攻击,使得债券——主要是长债的波动加大,但又不会突破上限,不会危机失控,因为美联储工具箱里的货太多了。

,既然市场已经看到了,债券是懂王的“软肋”,那未来这里可能会反复被攻击,使得债券——主要是长债的波动加大,但又不会突破上限,不会危机失控,因为美联储工具箱里的货太多了。

其次,看美元信用,主要是看短债。长债的波动是由其投机性造成的,短债受现实的“地心引力”更大,投资性小,杠杆资金少,相对稳定,2020年3月的股灾中,所有“避险资金”中只有短债的波动比较稳定。

再次,黄金并非绝对安全。黄金是现在唯一的避险资产(美短债算半个),资金都涌入这个方向,导致投机资金也大规模进入。可安全资产图的就是一个安全,涨得太快,本身就是一种不安全。抗战重庆大轰炸时,留在大街上的人被炸死的不多,躲到防空洞的上万人却因缺氧活活憋死了。被安全资产“闷杀”,是流动性危机的典型现象。

最后,风暴中心,反而暂时是安全的。这一次护盘,政治总动员的一部分,国家队毫不掩饰,就是做给市场看,类似银行挤兑时,把银子放在柜台上开放取款,以树立全球投资者的信心。

当然,并不是所有的A股,只是一小部分指标股。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

英国路透社撰文分析中国虚拟货币司法处置 未来中国会集中处置吗?

2025-04-19 -

特朗普“服软”降关税?2025年全球博弈新棋局

2025-04-19 -

“美债崩溃"真相:流动性危机中的4个建议

2025-04-19 -

加密VC关系网络图谱:加密投资隐藏的规则是什么

2025-04-19 -

特朗普加密税制改革:路在何方?

2025-04-18

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿