2024全球加密友好国家排行:监管、税收与发展环境全面对比

加密货币正在彻底改变投资和数字资产的格局,并推动许多地区的经济增长。意识到这种潜力,许多国家已经调整了其监管框架,推出了一系列法律措施,积极吸引加密业务和初创公司落地。2024年,全球范围内的加密友好国家正在快速涌现,一些国家因其在推动加密企业发展上的积极态度而脱颖而出。

通过socialcapitalmarkets研究发现,像瑞士和新加坡这样的国家,一直被公认为最友好的加密企业环境,而爱沙尼亚、马耳他和阿联酋等国家,也在这一领域取得了显著进展。经过深入分析这些国家的监管政策、税务框架和商业环境,他们评选出了全球十个在加密业务未来发展中表现最亮眼的国家。

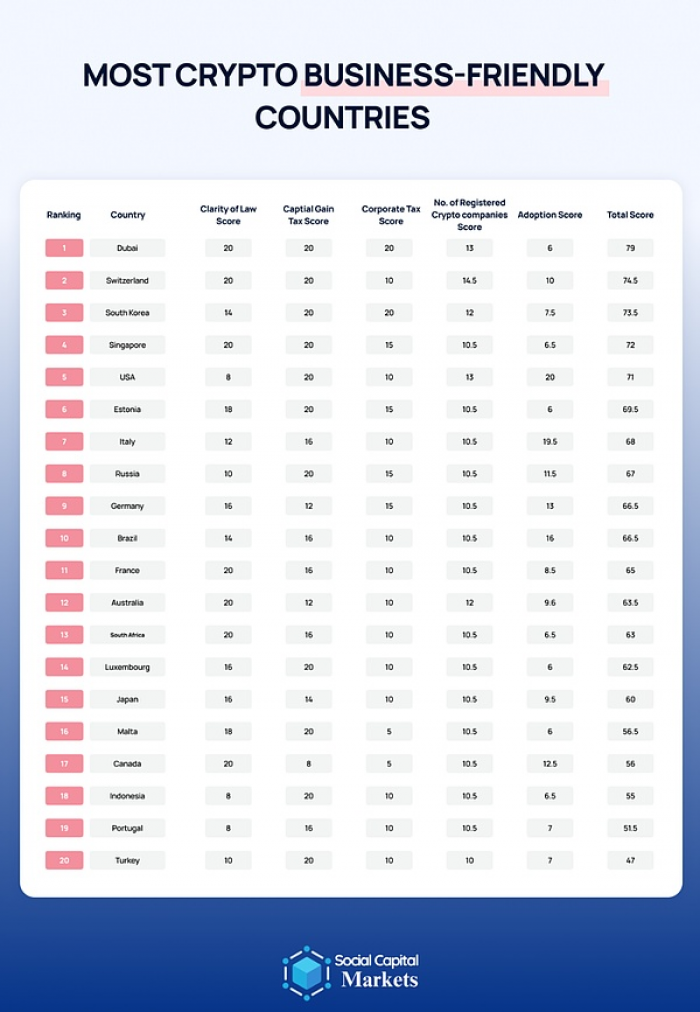

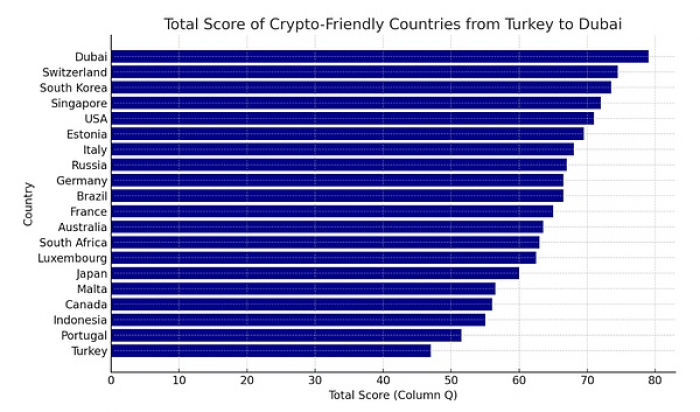

国家综合得分概览:

迪拜(得分:79):迪拜以领先的监管明确性、零资本利得税、9%的企业税以及低廉的营业执照费用,成为加密企业的首选目的地。

瑞士(得分:74.5):瑞士排名第二,拥有900家注册的加密公司,并且长期投资的资本利得税仅为7.8%,对投资者极为有利。

韩国(得分:73.5):韩国得分排名第三,在全球加密领域中扮演了重要角色。

新加坡(得分:72):新加坡并列第四,政府提供了890万美元的区块链扶持资金,为加密企业提供了强力支持。

巴西(得分:66.5):巴西排名第十,落后迪拜12.5分,但在全球加密生态中依然保持着强劲的存在感。

德国(得分:66.5):德国与巴西得分相同,为加密业务提供了相似的政策条件。

美国(得分:71):美国在加密采用上遥遥领先,有5968家企业接受加密货币支付,在这一类别得分满分(20/20)。

葡萄牙(得分:51.5):葡萄牙有108家企业接受加密货币,短期资本利得税高达28%,但对长期投资者提供了相对优惠的条件。

马耳他(得分:59.5):马耳他企业税高达35%,但其监管框架友好,已有15家获得授权的加密公司在此运营。

从这些国家的表现可以看出,政府在政策、税务优惠和监管透明度方面的支持,对吸引加密企业起到了至关重要的作用。迪拜、瑞士、新加坡等地,因其明确的政策和优厚的税务条件,吸引了众多区块链和加密公司。而像韩国、美国这些拥有大规模市场的国家,则在采纳和推动加密货币的实际应用方面成绩斐然。

面对全球范围内加密货币快速发展的态势,各国政府的态度和政策成为了关键因素。能否制定出有利于区块链技术和加密业务发展的法规和制度,将决定这些国家在未来的数字经济中能否占据一席之地。未来,加密企业在这些国家的兴衰,将为全球其他国家提供宝贵的经验和示范。综上所述,2024年,加密友好国家的榜单中,迪拜以领先优势居首,瑞士、新加坡等地紧随其后,持续吸引着全球最具活力的加密创业者和企业。在这场全球数字资产的竞赛中,谁能制定更为开放、包容的政策,谁就能在未来的数字经济中占得先机。

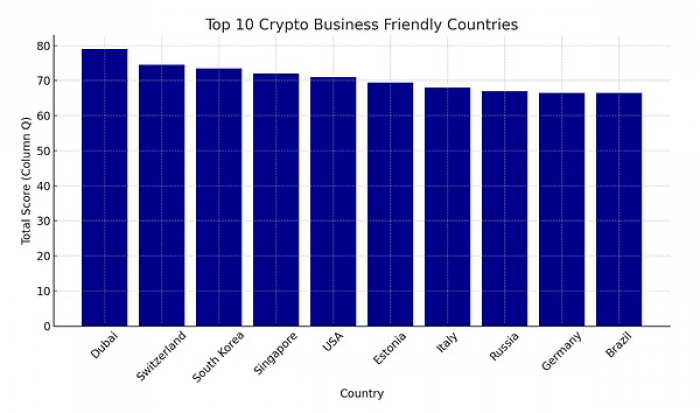

十大加密货币商业友好国家

迪拜

瑞士

韩国

新加坡

美国

爱沙尼亚

意大利

俄罗斯

德国

巴西

1. 迪拜(得分:79)

G20成员国:是

监管框架:迪拜多种商品交易中心(DMCC)、迪拜金融服务管理局(DFSA)

法律透明度:明确且支持性强

资本利得税:无资本利得税

企业税:对超过375,000阿联酋迪拉姆的应税收入征收9%

注册的加密公司数量:超过550家

加密企业友好度总分:79/100

近年来,迪拜逐渐成为一个在加密领域非常有进取心的国家。迪拜的DMCC(迪拜多种商品交易中心)甚至成立了一个专门的加密中心,并为从事加密和区块链技术的公司提供启动平台。作为G20成员国之一,迪拜设有像VARA(虚拟资产监管局)和DFSA(迪拜金融服务管理局)这样的监管机构。公司必须在DFSA和DMCC注册后,才能在迪拜运营加密业务。迪拜政府对加密企业的收入不征收资本利得税,这大大增加了对加密企业的吸引力。此外,对于超过375,000阿联酋迪拉姆的企业收入,迪拜只征收9%的企业税。目前,迪拜已有超过550家注册的加密企业。

2. 瑞士(得分:74.5)

G20成员国:否

监管框架:瑞士金融市场监督管理局(FINMA)

法律透明度:明确且支持性强,尤其是在楚格(Zug)地区

资本利得税:7.8%

企业税:12% - 21%

注册的加密公司数量:超过900家

加密企业友好度总分:74.5/100

瑞士在加密领域取得了显著的成就,尤其是楚格市被公认为全球加密中心之一。早在2018年,瑞士经济部长约翰·施奈德-阿曼(Johann Schneider-Ammann)就宣布了将瑞士打造成“加密国家”的愿景。瑞士金融市场监督管理局(FINMA)为加密企业提供了明确且支持性的监管环境,尤其是在被称为“加密谷”的楚格州,这吸引了900多家加密企业在这里注册落户。瑞士对加密服务提供商设立了合理的税率,其中资本利得税为7.8%,企业税率在12%到21%之间。此外,瑞士有超过400家公司接受加密货币作为支付手段。

3. 韩国(得分:73.5)

G20成员国:是

监管框架:韩国金融情报单位(KFIU),隶属于金融服务委员会(FSC)

法律透明度:逐步完善中

资本利得税:暂缓实施(0%)

企业税:延至2025年执行

注册的加密公司:376+

加密企业友好度总分:73.5/100

韩国作为另一个G20国家,正逐渐成为加密企业的热点地区。数字资产交易和服务由韩国金融情报单位(KFIU)监管,该单位隶属于金融服务委员会(FSC)。尽管目前加密货币的监管框架尚在逐步完善中,但韩国在打造加密友好环境上的努力十分显著。在韩国运营加密服务公司,需要向FSC注册并遵守其规定的法律。虽然相关监管框架仍在发展中,但韩国对加密行业的支持态度已经逐渐显现出来。目前,韩国已经推迟了资本利得税的实施,企业税则计划在2025年开始执行。随着超过376家注册的加密公司,韩国正稳步发展,逐渐成为亚洲的加密强国。

4. 新加坡(得分:72)

G20成员国:否

监管框架:新加坡金融管理局(MAS)

法律透明度:明确且支持性强

资本利得税:无资本利得税

企业税:17%

注册的加密公司:100+

加密企业友好度总分:72/100

新加坡是一个重要的商业中心,也包括加密公司。企业需要获得新加坡金融管理局(MAS)的许可,方可在新加坡建立加密业务。此外,新加坡还通过加密货币和区块链协会支持该行业,帮助中小企业发展。无资本利得税和对应税收入征收17%的企业税率,成为吸引加密企业家的重要因素。新加坡目前已有约100家注册的加密公司,并且该国为东南亚区块链技术的研发提供了890万美元的巨额资助,使其在东南亚的加密业务领域占据了主导地位。

5. 美国(得分:71)

G20成员国:是

监管框架:证券交易委员会(SEC),金融犯罪执法网络(FinCEN)

法律透明度:透明度不一,因州而异

资本利得税:因州而异(大多数为0%)

企业税:21%

注册的加密公司:474+

加密企业友好度总分:71/100

在美国,加密货币被广泛接受。超过5000家不同领域的企业接受加密货币作为支付方式,这表明在这个G20国家中,加密货币已经成为一个重要行业。然而,美国的法律透明度因州而异,形成了一个多样化的监管环境。许多州已经制定了支持加密的法律,例如科罗拉多州就设立了区块链企业的沙盒计划,允许这些企业测试新产品和服务。在税收方面,美国对加密企业相对宽松,目前没有对加密货币征收资本利得税,企业所得税税率为21%。虽然政府许可费用较高,如政府费用为176,226美元,但美国凭借其广阔的市场和创新精神,仍是加密企业的重要参与者,目前注册的加密公司已超过474家。

6. 爱沙尼亚(得分:69.5)

G20成员国:否

监管框架:金融监督管理局(EFSA)

法律透明度:明确且支持性强

资本利得税:20%

企业税:20%

注册的加密公司:1200+

加密企业友好度总分:69.5/100

爱沙尼亚在2021至2022年间建立了严格的反洗钱(AML)和反恐融资预防法,这对其加密服务提供商市场产生了重大影响。这些法律导致许多公司放弃了申请许可的计划,2022年金融情报部门(FIU)也撤销了近482家加密企业的牌照。目前,仅有约100家加密公司获得了在爱沙尼亚运营的许可。尽管监管严格,但有利的税收条件依然对加密企业具有吸引力。爱沙尼亚没有资本利得税,但对收入征收20%的预扣所得税。

7. 意大利(得分:68)

G20成员国:是

监管框架:经济和财政部(MEF),意大利证券交易委员会(CONSOB)

法律透明度:明确但仍在发展中

资本利得税:26%

企业税:24%

注册的加密公司:73+

加密企业友好度总分:68/100

长期以来,意大利对加密公司没有设置监管障碍。然而,最近该国在加密业务方面加紧了规则和规定。欧盟的《加密资产市场监管》(MiCA)框架的引入也影响了该国对加密服务提供商的监管方式。即便如此,意大利目前仍有73家经过批准的加密服务企业活跃在市场中。虽然税率相对较高,但与澳大利亚或日本等其他国家相比,仍算较低。意大利对资本利得税的税率为26%,企业所得税则为24%。

8. 俄罗斯(得分:67)

G20成员国:是

监管框架:俄罗斯中央银行(CBR)

法律透明度:明确但限制性较强

资本利得税:无资本利得税

企业税:20%

注册的加密公司:70+

加密企业友好度总分:67/100

俄罗斯作为世界上的超级大国之一,凭借其有利的税收政策吸引了加密公司。俄罗斯没有资本利得税,企业所得税固定为20%。该国承认加密货币为合法货币,目前已有超过500家企业接受加密货币作为支付手段。这加速了交易流程,确保了支付数据的安全性,最重要的是简化了加密公司在市场中的运营。

9. 德国(得分:66.5)

G20成员国:是

监管框架:联邦金融监管局(BaFin)

法律透明度:对持牌企业明确且支持性强

资本利得税:25%

企业税:15%-30%

注册的加密公司:300+

加密企业友好度总分:66.5/100

德国是最早认识到区块链技术潜力并将其用于数字化转型的国家之一。德国储蓄银行协会(由400家储蓄银行组成的网络)甚至开发了金融科技区块链应用,以促进加密货币交易。德国对加密货币持有支持态度,并将这种支持延伸至加密业务。对于个人或企业的长期加密收入,没有资本利得税,但短期资本利得税则在0%至45%之间,具体取决于收益情况。企业还需缴纳15%的所得税。尽管税率较高,但德国透明且健全的加密法规,使其成为加密企业的理想选择。目前,德国有超过700家企业接受加密货币作为支付手段,这进一步增强了商业便利性。

10. 巴西(得分:66.5)

G20成员国:是

监管框架:巴西中央银行

法律透明度:逐步完善中

资本利得税:15.0% – 22.5%

企业税:0% – 27.5%

注册的加密公司:19+

加密企业友好度总分:66.5/100

巴西在加密世界中的地位仍在不断发展之中。加密服务提供商必须在巴西中央银行注册,才能在巴西开展业务。2022年,巴西为加密行业建立了框架,并指定中央银行作为监管机构。然而,由于法律和法规尚未完全建立,这使得巴西对企业而言是一个限制较少的环境。然而,巴西的高税率使其成为企业的不太理想的选择。该国对企业所得税最高征收27.5%,而短期资本利得税则在15%至22.5%之间。

从这些国家的表现可以看出,政府在政策、税务优惠和监管透明度方面的支持,对吸引加密企业起到了至关重要的作用。迪拜、瑞士、新加坡等地,因其明确的政策和优厚的税务条件,吸引了众多区块链和加密公司。而像韩国、美国这些拥有大规模市场的国家,则在采纳和推动加密货币的实际应用方面成绩斐然。

面对全球范围内加密货币快速发展的态势,各国政府的态度和政策成为了关键因素。能否制定出有利于区块链技术和加密业务发展的法规和制度,将决定这些国家在未来的数字经济中能否占据一席之地。未来,加密企业在这些国家的兴衰,将为全球其他国家提供宝贵的经验和示范。

综上所述,2024年,加密友好国家的榜单中,迪拜以领先优势居首,瑞士、新加坡等地紧随其后,持续吸引着全球最具活力的加密创业者和企业。在这场全球数字资产的竞赛中,谁能制定更为开放、包容的政策,谁就能在未来的数字经济中占得先机。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

比特币减半一年后 挖1BTC要花多少钱?

2025-04-23 -

关税战之后:全球资本再平衡将如何影响比特币

2025-04-22 -

本轮周期为什么加密 VC 普遍不赚钱了?

2025-04-22 -

Vitalik新提议:用RISC-V取代现EVM

2025-04-22 -

Bitget交易所做市商BOT出现BUG导致VOXEL交易对价格异动事件

2025-04-21

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿