多空分歧严重时刻 如何找到最优选?

我们近期做了一份偏宏观的材料。近期在区块链行业内,又到了类似 22 年 12 月底决定整体一二级投资方向的时候。目前除 BTC 和 solana 以外的所有 token 表现都相对一般,市场的反应冷淡,认为牛市可能要结束了。但我们对今年下半年和明年的行情还是比较看好。这种多空分歧最严重的行情,不管是一级还是二级,只要做对了方向,就是最赚钱的时候。

因此,我先把我们对于市场的核心观点放出来,也对 4 种主流 Token 给一些意见。

TL:DR:

不论是 9 月份的降息,还是 SEC 的监管政策,亦或者是 Trump 对 crypto 的支持,从美国的经济和政治角度来看,对 crypto 市场都是大利好。

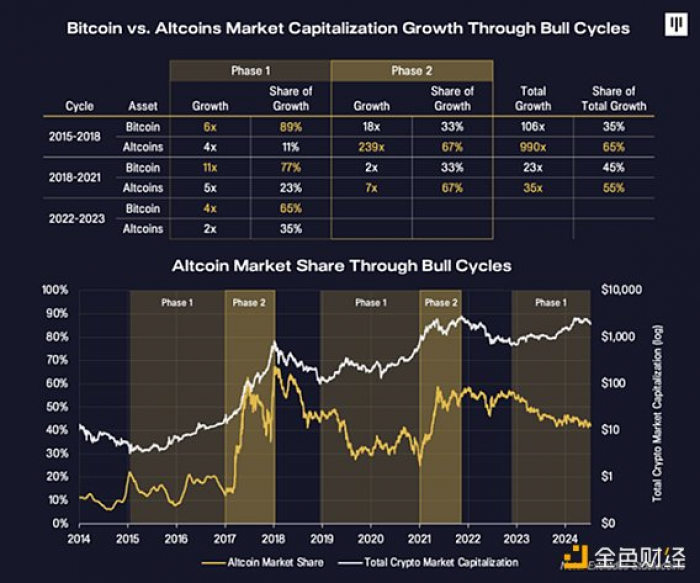

类比于过去的两个周期,现在的牛市是 Stage 1 ,即比特币领涨,比特币市占率上升,山赛币市占率大幅下降。这样的时间可能还续几个月。明年才是山寨币领涨的牛市 Stage 2 。( 见图 )

最近半年持有 BTC 依然是最优选,但是今年下半年可以陆续考虑置换成 ETH 或者 Solana。自从 ETF 通过以后,ETF 半年内增持了 30.30 万个 BTC,总共持有 95 万个 BTC,占所有 BTC 的 4.5% 。此外,对于 BTOEcosystem,这半年内,我们认为只有专注于开发如何给 BTC Holder trustless 进行理财,解放大户流动性的思路是正确的,这个在 SolvProtocol 的数据上可见一斑。

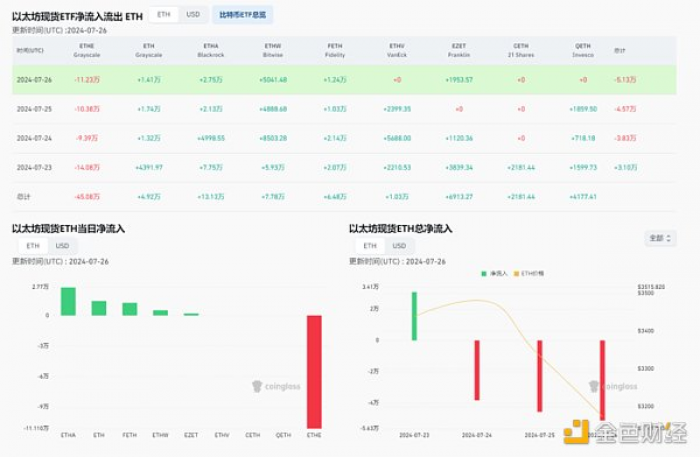

ETH 今年下半年非常适合建仓。ETH 于今年 7 月 23 日开始在纳斯达克交易后,会重复今年年初灰度抛售 BTC 的过程,抛售过程可能会持续半个月到 1 个月,直到市场能够接住灰度的抛售。一旦达到这个临界点,就是非常好的建仓时机。我们建议今年下半年关注 BTC/ETH 汇率,一旦到了灰度净流出结束,就是建仓的时机 ( 逻辑参考今年 2 月灰度 BTC 净流出结束,BTC 一个月涨 20% -30% 的过程 )。

Solana 我们依旧长期看好,每个季度都有爆品,手上有货的依旧坚定持有不卖出,没货的可以考虑低价建仓,他们 2C 生态建设能力真的很强。FTXLiquidation 在今年上半年完美解决,成本价 80 ,现价 170-180 ,现在已经开始解锁,是我们上半年二级 OTC 做的最正确的一个决策。此外 SolanaETF 也已经提交,预计明年会有进展。SEC 也取消了对 Solana 认为是证券的判决。Solanaecosystem 继去年年底的 DePIN 爆款后,今年又出了爆款 Pump.fun( 一站式发 meme 币 + 赌场 ),日入百万美金,半年收入 8000 万美金。

Ton 我们中短期看多,但是长期需要观察。目前的价格我对于 OTC 还是很谨慎,但可以考虑直接现货买入。Ton 这个币,我们有机会赚钱,但是 Tonecosystem 我们的机会相对较小

一、币圈的钱来源于金融市场的资金池

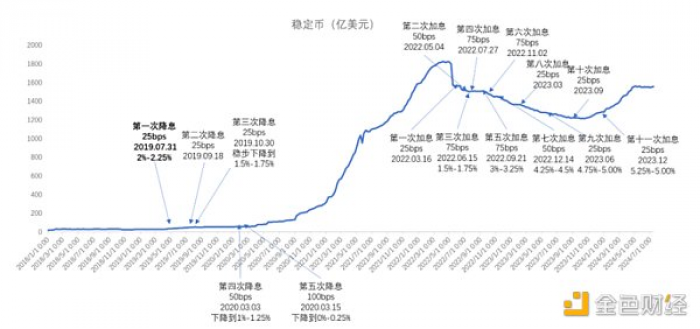

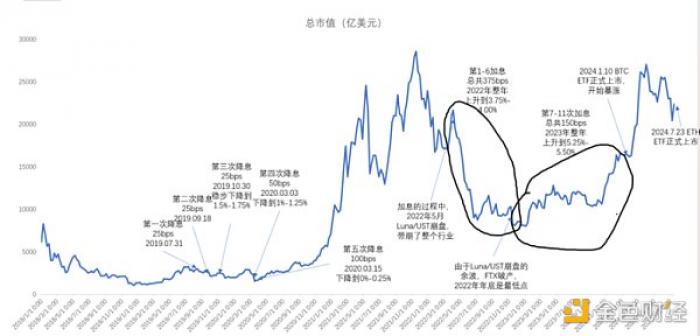

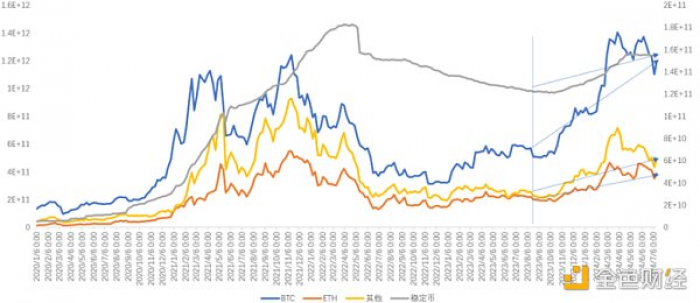

在宏观调控下,比如大量降息和印钱的时候,这些资金自然会流向交易市场。自 20 年开始,crypto 市场开始和美股高度正相关。自 2021 年年初 crypto 行业成长为万亿美金的赛道后,和宏观的利率息息相关。在 17-20 年的 cycle 中,和利率不相关还是因为体量太小。市场上热钱数量大小可以用稳定币的铸造量衡量。2021 年年底全市场稳定币数量达到 ATH 是 1620 亿美金,即使经过半年的上涨攻势,稳定而数量依旧只是 1500 亿美金。

二、美国 6 月未季调 CPI 年率录得 3.0% ,远低于市场预期的 3.1% ,大幅回落至去年 6 月以来最低水平。

美国 6 月未季调 CPI 年率录得 3.0% ,远低于市场预期的 3.1% ,大幅回落至去年 6 月以来最低水平。6 月季调后 CPI 月率录得 -0.1% ,为 2020 年 5 月以来首次录得负值。市场上押注 9 月降息的可能性已达到 90% +。根据中金的宏观材料,这轮降息主要还是为了将利率回到中性水平,宏观分析师认为合理的美债利率在 4% ,对应降息 100-125 bps。这轮对标的时间应该是 2019 年。

三、经过枪击事件后,特朗普在 Polymarket 上的名调当选总统的概率已达 60% +。

特朗普第二任期的货币政策依旧是追求大幅减息和扩表,而这带来的又是通胀率的上升,这通常是对 crypto 市场和美股市场的重大利好。此外特朗普反对新能源产业,主张提振传统能源产业,而目前挖矿则是对传统能源的一大消耗端,这也是为什么他会非常关心比特币产能——he wants all future bitcoin to be minted in theU.S。

Trump 在 2019 年对 crypto 比较鄙视,对行业基本没理解。在 2022 年 12 月,他发行了自己的 NFT 卡。2024 年开始对持仓 crypto,资产超过 10 m,其中包括 $ 3.5 m 的 TRUMP(meme),$ 3 m 的 ETH 以及一些 meme 币。在纳什维尔的比特币大会上,Trump 有个非常精彩的演讲 (odaily.news/post/5197170)。里面的内容具体能兑现多少,还是仁者见仁智者见智。

此外,可以看看近期 SEC 的一系列态度,整体来看比较乐观。

四、稳定币市值在 2023 年 10 月 2 日达到了这个 cycle 的最低流通市值 1211 亿美金

如今回暖至 1558 亿美金,同比增长 28% ,这意味着市场上真真实实流入了 347 亿美金。仅仅 347 亿美金的流入导致了:

BTC 从 5450 亿美金增长至如今的 1.2 万亿美金,增长 120% ( 不止是稳定币的流入,还有 ETF 的大量买盘。)

ETH 表现最弱,从 2080 亿增长至 3900 亿美金,增长 87%

山寨币表现其次,从 2356 亿增长至 4901 亿美金增长 108% ( 新项目上线,因此这里的增长有一定水分 )

五、上述 token 的表现很符合我们之前讲的蓄水池模型,流动性是逐级递减。以太坊这半年表现不如比特币的点在于:

从新叙事来讲,这一年除了 staking(Lido)+restaking(Eigenlayer)+LRT,以太坊并没有实质性 infra 和 business model 的创新,更多的是不断套娃。

以太坊的技术预期逐渐结束。在 2021-2022 年 ETH/BTC 增长阶段,大家看好以太坊是因为随着用户的不断增长,以太坊 Gas 极其贵 ( 21-22 年年初 GWEI 通常在 70 以上,一笔转账 tx 在 2-3 u,一笔 NFT 的交互至少在 50-100 u)。因此大家开始做 op/zk L2,两三年过去,L2 虽然替主网分担了很大一部分交互压力,但并没有出现当时大家希望的 massadoption。相反,做 L2 已经不再是技术问题,这让 22/23 年估值很高的 L2 发币后跌跌不休。

BTC 通过了 ETF 有纳斯达克的买盘,而半年前的 ETH 还没有通过上 ETF。

流动性还不够,还远没有到流动性溢出的过程。

六、对于 BTC( 及其生态 ),虽然宏观大幅长期看好,但是在今年下半年可以考虑兑换成 ETH/Solana:

从半年的时间线来看,BTC ETF 流入还是相当健康。ETF 大约持有 95 万个 BTC,半年内增持 30.30 万个 BTC, ETF holder 占总 BTC 的 4.5% 。

特朗普对 BTC 高度关注。从纳什维尔大会上特朗普对于挖矿,能源,降息以及监管的态度上可见般。

降息对 BTC 的影响应该是最大,资金首先流入 BTC。

BTC Ecosystem 略有熄火,但是 Trustless 给 BTOHolder 提供 U 本位 / 山赛币本位的理财的刚需可见斑。生态项目均是抱着 Babylon 的大腿。如果 Babylon 能和传统 ETF 合作,将 BTcSecuritysharing 带入其他 POS 链提供安全服务,那将是 Babylon 生态项目的极大利好。

七、对于 ETH( 及其生态 ),短期看跌,生态创新出现停滞,但中长期宏观看好。

SEC 认为 ETH 不是证券是商品,但是 STETH 是证券,这对于 StakingFi 相关项目并不是一个利好 ( 例如 Lido)。

重复灰度早期抛售 BTC 的过程,ETH 前半个月一个月的涨幅大概率会不好看。灰度半年从 60 万个 BTC 卖到只剩 30 万个 BTC,按照 6 万一个均价卖出了 180 亿美金。灰度手上现在还有 74 亿美金的以太坊,还需要等市场消化。

本轮以太坊所有的 ( 资产 ) 创新都是抱着 Eigenlayer 大腿。以太坊这 4 年 staking ratio 达到了 28.21% ,半年 restaking ratio 达到了 4.8% 。Eigenlayer 类均是资产创新,属于典型内自嗨式。

Appchain 类的 RAAS 依旧是在以太坊上来做,infra 已经做得非常完善了。未来爆款可能是以太坊的 appchain。

八、Solana 长期看好,每个季度都有爆品。

FTXLiquidation 已经圆满解决, 7 月已经开始线性释放,每天市场的抛压平均下来在 360-400 万美金 ( 180-190 价格 )。

Solana ETF 已经提交申请,预计 2025 年可能通过 ETF。

2C 生态越做越好,用户体验非常丝滑,一度超过以太坊成为最大的链上赌场。Pumpfun 成为最近半年最成功的应用产品 (pump.fun/board),累计收入 8000 万美金,日赚百万美金。

九、Ton 中短期看多,但是受限于筹码流动性和 ecosystem 是否可持续,长期还需观察。

1.承接我们上篇关于 Ton 的观点,Ton 有机会做大,但是 Ton ecosystem 不一定有机会。Ton ecosystem 可以看做一个更狂野更没有监管的微信小程序生态,目前发展出来的多是无脑小游戏,tap 2 earn 挂机 2 earn 等,且用户多是 airdrop hunter,受限于产品游戏模式,web2 用户实际的链上交互转化不超过 10% 。虽然有现象级游戏产品,但并不持续,一日空投发放,项目就基本结束。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

“补课式”牛市:比特币2025的震荡与突围

2025-04-13 -

关税战、滞胀和BTC:BTC越来越像20世纪70年代的黄金

2025-04-11 -

复盘美联储 10 年利率周期:三种路径推演下 比特币将走向何方?

2025-04-10 -

美关税战毫无胜算 或长期利好BTC

2025-04-09 -

BTC在硬刚“关税大棒”吗?

2025-04-09

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿