2024投资者如何应对比特币

美联储官员预计明年将降息三次,投资者正在加密货币领域寻求安全归宿,比特币上涨228%,DeFi是目前最无稽的加密货币主题之一,而真实世界资产(RWA)则是将房产、有价证券、股票等物品代币化。2024年将是全国选举次数最多的一年,投资者应该购买比特币并开始加密之旅,以抗击法币贬值。

(下文中表达的任何观点均为作者的个人观点,不应作为投资决策的依据,也不应被视为参与投资交易的建议或意见)。

又到了一年一度的滑雪季,我从多山的半热带地区来到日本北部白雪皑皑的山峰。在北海道滑雪,除了能享受到世界级的雪花,还有一个令人愉悦的方面,那就是令人惊叹的海鲜。我最喜欢的甲壳类动物之一就是北海道帝王蟹。当然,在世界上任何地方都能买到速冻螃蟹,价格也不贵,但在这里的大厨手中,螃蟹的美味会让你大快朵颐。

在我滑雪的小镇上,有一个老顽固澳大利亚人,几十年来一直在制作最美味的冷冻蟹腿。我和朋友们第一次尝试在他的餐馆用餐时,他和我的开局很不顺利。一群咄咄逼人的香港金融界兄弟与这位大师级厨师的关系并不融洽。多年来,我们之间的关系有所改善,以至于在COVID之前,我几乎可以在任何一个晚上走进他的餐厅,无需预订就能找到座位吃蟹腿。他的水煮蟹腿和冰镇蟹腿是这种动物的最佳表现。遗憾的是,COVID 之后,他只做外卖了。但我可以向你保证,即使是在自己的小木屋里吃,味道也依然是一流的。

帝王蟹腿和金融市场有什么共同之处?每一种食材或投资主题都有其独到之处。当我们思考正在进行的法币贬值时,从肮脏的法币金融体系消亡中获利的最佳方式是什么?这种交易的最佳表现形式是什么?

这是我最喜欢的图表之一,它清楚地表明,比特币以及广义上的加密货币是法币贬值交易的最佳体现。我将比特币(白色)、黄金(黄色)、标准普尔 500 指数(绿色)和纳斯达克 100 指数(红色)与美国联邦储备委员会(美联储)的资产负债表进行了对比,并从 2020 年 1 月 1 日起将每种货币指数化为 100。比特币上涨了 228%,令所有其他风险资产望尘莫及。

如果将 2010 年比特币开始在交易所交易时的资产指数化,结果会更有利于比特币。

从根本上说,为什么会出现这种情况?加密货币代表了一场将货币和金融从国家中分离出来的运动。利用计算机、互联网以及最重要的加密证明,我们人民创造了有史以来最硬的货币——比特币;我们还创造了一个全新的去中心化金融体系(DeFi),该体系由以太坊等公共区块链网络提供支持......还有其他的,但都是狗屁,我就不提了;)。这种新的加密金融系统依赖于数学和来自不满足的人类的草根支持,而不是国家及其银行爪牙的暴力胁迫。资本是一种简单的能量转换,它正在寻找一个免于贬值的安全归宿,因此正悄然进入加密货币领域。但以法币计算,加密货币的市值与所有法定金融资产的总价值相比微不足道。这就是为什么逃离法币金融体系崩溃的少量资本能在如此短的时间内创造如此巨大的收益。

加密货币中的所有代币和投资主题都不尽相同。在今年即将结束之际,我想介绍一些加密货币的价值陷阱,这些陷阱既有善意的人兜售的,也有愚昧无知的人兜售的。与往常一样,我的目标是提出不同的观点,并给读者留下问题。通过回答这些问题,希望你能做出更好的投资决策。

鸭子杰伊

在我的文章「Bad Gurl」中,我认为美联储主席杰伊-鲍威尔充其量不过是美国财长耶伦的小跟班。在 12 月的 FOMC 新闻发布会上,他对耶伦和大老板--美国总统慢热乔--更广泛目标的顺从表现得淋漓尽致。我怀疑在他发表讲话之前,杰伊的护膝已经在后台的绿色房间里磨破了。

金融界的喉舌「华尔街日报」清楚地阐明了鲍威尔支点的重要意义:

美联储的官方政策声明显示,决策者为再次加息敞开了大门。鲍威尔说:「现在宣布胜利还为时过早,当然也存在风险。」

但鲍威尔的言论让这份精心制作的政策公报在发布不到一小时后就显得陈旧,暗示官员们已将注意力转向降息。「人们普遍预期,展望未来,这将是我们的一个议题。这就是今天会议的真实情况,」他说。

鲍威尔的讲话以及新的预测显示美联储官员预计明年将降息三次,标志着一个明显的转折。一年多来,他一直警告说,他们将根据需要提高利率以降低通胀,即使这会引发经济衰退。

鲍威尔对降息的评论令人惊讶,因为就在两周前,鲍威尔在亚特兰大斯贝尔曼学院(Spelman College)发表演讲时表示,现在猜测何时降息合适还为时过早。

美国 2 年期国债收益率

第一个也是最大的一个支点出现在 2023 年第一季度,当时美联储和财政部联手利用银行定期融资计划,对美国银行系统和国债市场实施了约 4 万亿美元的救助。鲍威尔最近的言论只是对美国宽松货币政策的确认。

两周内发生了什么变化?... 政治。

对政治家来说,最糟糕的事情是什么?不能连任。

对于身为民主党成员的美国政客来说,第二糟糕的事情是什么?特朗普与一大批共和党国会议员和参议员一起连任。

利用这两个指导原则,美联储从 2021 年到现在的行动背后的政治因素就变得相当清晰了。

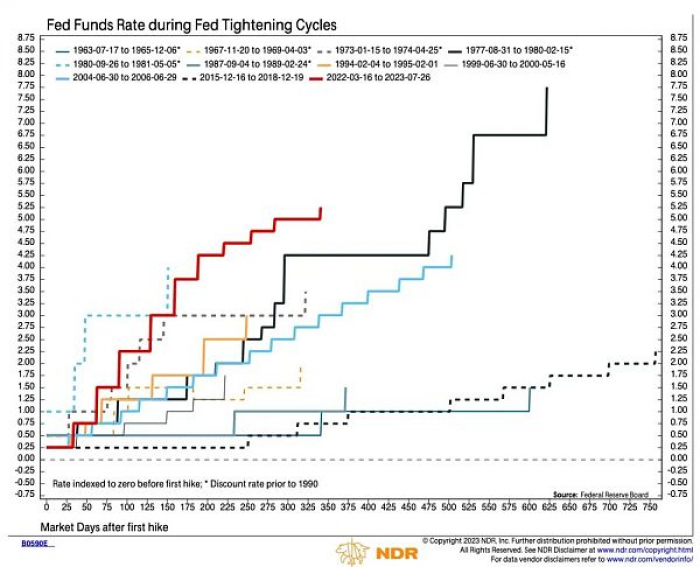

由于 COVID 后通胀肆虐,慢郎中鲍威尔坐下来,指示他控制通胀。从上图可以看出,到 2023 年 3 月,美国国债 2 年期利率从基本的 0% 猛增至 5%。这是自 20 世纪 80 年代沃尔克任职以来美联储最快的加息行动。

不幸的是,由于将平民锁在家中,强迫他们成为流感......哦,对不起,我是说 COVID-19 mRNA 疫苗的小白鼠,为了安抚他们而印制了巨额钞票;同样巨额的通货膨胀也被释放出来,这是 40 多年来最大的一次。几个月的美联储紧缩政策不足以在 2022 年 11 月至关重要的美国中期选举前杀死这头猛兽。据预测,民主党会被打得比山姆-班克曼-弗里德(Sam Bankman-Fried)的儿子还要惨,因为他正痴痴地望着卡罗琳-埃里森(Caroline Ellison)的照片。拜登政府随后决定耗尽美国的战略石油储备,让石油充斥市场,从而在选举日之前降低汽油价格。这是对稀缺资源非常 "战略性 "的部署......让党内成员连任。这一招奏效了;红色浪潮被钝化了,好戏还在后头。

美国由哪个小丑掌权其实并不重要;由于几十年前颁布的政策,帝国衰落的原因已经写在了石头上。2023 年,拜登政府与“坏女人”耶伦联手,努力大幅增加财政支出,并将借贷转向美国国债收益率曲线的短端,试图给猪涂上口红。我在「Bad Gurl」一文中对此有详细论述。结果是美国经济蓬勃发展,2023 年第三季度实际 GDP 增长率为 5.2%,第四季度实际 GDP 增长率预计为 2.6%,对于世界最大的经济体来说,这些都是令人印象深刻的数字。但即便如此,也不足以抚平选民们对慢吞吞的乔和他的民主党官僚团队所犯下的无数错误的不满。由于拜登的糟糕表现,如果今天举行大选,美国人最害怕的人——美国前总统唐纳德-特朗普(又名橙色人)将击败拜登。哦,太可怕了,民主即将消亡,因为大多数选民可能决定选举一个建制派厌恶的人。很讽刺吧;)。

必须阻止「橙色人」,而「慢乔」知道如何完成这项工作。

为了进一步刺激经济,让所有金融资产持有者满意,鲍威尔必须放松金融条件,即使这可能会导致更多的通货膨胀。希望上述通胀会在 2024 年 11 月大选后到来。这就是为什么鲍威尔对美联储保持如此「紧缩」的金融条件的愿望模棱两可。别忘了,根据泰勒规则、灵活平均通胀目标、核心 CPI 高于美联储 2% 的目标等各种广受认可的经济理论,当前的金融条件还不够紧。鲍威尔站在讲台上明确表示,正在积极讨论 2024 年降息。正如「华尔街日报」所言,就在不到两周前,鲍威尔还对降息的可能性唱着完全不同的调调。

我是这样想象这件事的。

耶伦把她的「鸭子」叫到办公室,告诉他什么是什么。鲍威尔照办了......降息已经摆上桌面。现在,金融资产将上涨,直到美国陷入衰退或通胀大幅回升。鉴于联邦政府决心花费尽可能多的资金来保持国内生产总值的高增长,我预计 2024 年大选年不会出现经济衰退。至于会引起抗议和不稳定的食品和燃料通胀是否会在 2024 年 11 月之前出现,还有待观察。但是,我们不要对未来过于纠结。目前,美联储、美国财政部和美国大同协会的领导人都在大喊买、买、买。别傻了,赶紧倒车,参与到这一交易的最佳表现形式——加密货币中来吧。

其他主要国家或经济集团,如中国、日本和欧盟,都会配合,允许美元兑人民币、日元和欧元走软。随着美元走软,除了那些没有足够金融资产来抵御货币走软带来的通胀影响的人之外,每个人都是赢家。

在牢牢把握看好加密货币的宏观原因之后,让我来帮你避开一些潜在的价值陷阱。

许可的DeFi

这是目前最无稽的加密货币主题之一。如果我们仔细想想这些词的含义,任何有思想的人都应该清楚,这些项目注定会失败。

许可--这里的含义是由某个中央实体决定谁可以交易,谁不可以交易。

去中心化--这里的含义是,存在一个以无信任方式合作运营金融网络的参与者网络。这是一种不受中央实体指挥的无许可活动。

考虑到这些词的含义,我们该如何创建一个去中心化的金融网络呢?或者一个有权限的无权限金融网络?这完全说不通......除非你是想另辟蹊径坑害散户投资者的 TradFi 大鳄。

这些项目是为机构投资者而建,而机构投资者有各种规则,在许多情况下,这些规则禁止他们在真正的 DeFi 项目上进行交易。这很糟糕,因为在真正的 DeFi 自由市场上,有大量的散户在进行交易,而机构投资者无法参与。散户充斥的市场是最好的市场类型,因为它们为「聪明」的机构资金提供了从「愚蠢」的散户投资者身上攫取利润的机会,因为它们拥有更快的计算机,可以不带人类情感地执行交易。至少 TradFi 市场就是这样运作的,因为交易所制定了特殊的订单类型和延迟规则,为大型高频交易公司带来了巨大优势。迈克尔-刘易斯(Michael Lewis)有一本关于这个问题的好书,叫做《闪电男孩》(Flash Boys)。

事实上,不会有足够数量的散户交易者使用这些经过许可的 DeFi 原语,因为他们不需要与机构投资者进行交易。机构交易者才需要与散户进行交易。DeFi 之所以吸引全球零售加密货币交易者,是因为它的市场结构与 TradFi 股票和衍生品市场不同。在炒作褪去之后,这些获得许可的 DeFi 市场将只是高频交易商店的一个怪圈,他们坐在买入价和卖出价上,等待对方越过价差,然后被干掉。当定向散户无法大量出现,无法证明在这些协议上投入的资金是合理的时候,机构投资者就会卷铺盖走人。其结果将是散户和机构交易者的活动或兴趣为零的鬼城。

风险投资公司基本上都是高薪养廉的木偶,他们正在跳入这个主题。因此,他们将继续焚烧资本,就像他们在 2014-2017 年投资「区块链,而非比特币」主题时一样。他们中的大多数人都与投资 Uniswap、dYdX、Compound、Aave 等项目擦肩而过或失之交臂。他们没有分析是什么原因导致他们错过了这些开创性的原语,而是决定跃跃欲试一些表面上看起来很相似、听起来超级性感的东西。有哪个投资者不想拥有一个将拥有庞大资本基础的机构投资者和 DeFi 结合在一起的交易平台?

和往常一样,会有人开始行动起来,向这些绝望的风险投资人兜售万金油,这些风险投资人想投资加密货币,但由于居住在我们这个美好行业中的那些怪人和不受欢迎的人,他们并不看好当前的加密货币生态系统。我并不憎恨兜售这些无稽之谈的创始人;他们能从智商有问题的认可投资者那里拿到钱,这对他们来说是件好事。但对你来说,亲爱的读者,当这些狗屁项目推出治理代币时,不要成为他们的退出流动资金。如果你愿意,可以使用这个项目,但请做一些批判性的思考,避免让你自己陷入这个代币随着时间推移必然会变得毫无价值的困境中。

真实世界资产 (RWA)

RWA 是上一轮牛市周期中出现的证券代币主题的演变。简单地说,RWA 项目的目的是将房产、有价证券、股票等物品,创建一个特殊目的载体(SPV),然后通过代币化的方式,将部分所有权提供给那些没有能力购买整套房子或进入特定资产市场的普通人。

我完全相信,任何依赖国家法律而存在的加密代币都不可能取得大规模成功。去中心化的公共区块链之所以昂贵,是因为它们不需要国家的存在。既然存在中心化的选择,而且已经非常便宜,流动性也很好,为什么还要为去中心化支付溢价呢?最直接的例子就是房地产分块化。

目前的问题是,由于资产通胀(这是中央银行政策的直接结果和目标),许多千禧一代和中产阶级无力购买自己的住房。如果他们能拥有一小部分住房或公寓,并登上房产阶梯,会怎样呢?这是一个崇高的目标,但也存在一些问题。

首先,想要离巢或组建自己家庭的年轻人不想要位于虚空中的房子或公寓。他们想要的是一个有四面墙壁和屋顶的、可以实际居住的建筑。购买一种代币,使其具有不可归属的财产的财务表现,但这并不能解决这个问题。

其次,每处房产都是独一无二的。这种标准化的缺乏阻碍了市场的真正流动。例如,在你购买了占房屋 1/10 的代币后,当你想出售时,如何以合理的价格找到买家?买方需要了解地理位置、当地的房地产法规、税收,最后还要真正想要那块特定的房地产。这永远无法与拥有一小部分标准化股票或债券的流动性相提并论。与往常一样,对于这类投资,进门大,出门小......如果你能退出的话。

最后,也是最重要的一点,你已经可以通过购买流动性非常好的大型房地产投资信托基金(REIT)来拥有部分房地产股份。全球许多 TradFi 股票市场都提供这类证券。它们由大型的、信誉良好的公司管理,这些公司从事这项业务的时间比目标市场中的大多数人还长。我认为没有理由需要参与所有这些区块链的胡闹并推出代币。

购买这些低流动性的 RWA 代币要自担风险。但更糟糕的资金使用方式是投资 RWA 发行平台本身的治理代币。

债务

另一种非常流行的 RWA 表现形式是创建一种代表有收益债务所有权的代币。最流行的项目为代币持有者提供美国国库券(T-bills)的收益率。有一种观点认为,Tether 的好处在于,它让那些可能无法使用负担得起的美元银行渠道的人能够使用以太坊和 Tron 等公共区块链全天候发送与美元挂钩的代币。但是,Tether 不支付任何收益;Tether 的所有者可以从他们投资储备美元的国库券上获取 100% 的收益。如果有一种美元稳定币也能提供这种国库券收益率呢?

这是一个很好的发展,我完全支持让这些与美元挂钩的稳定币持有者获得更多净利差(NIM)的竞争。使用和持有这些币本身并不是坏事,但投资该项目的治理代币就太傻了。因为这只是对美元利率走势的押注。

如果美元利率明显高于零,那么该项目就会产生利润,并将利润转给治理代币持有者。如果美元利率再次下降到接近于零,那么项目就会亏损,因为它必须支付开发人员、法律和合规费用,但却没有足够的利息收入从中分一杯羹。因此,作为投资者,你为什么要支付项目 NIM 的倍数来持有治理代币呢?

相反,你应该做空持有国库券的流动性交易所交易基金(ETF)。你可以对利率进行同样的押注,即在利率上升时获利,而无需向一群加密货币花花公子支付多倍的费用。如果你想真正脱虚向实,就需要运用高额杠杆。

简而言之,把受国家法律管辖的「真实」世界留给 TradFi 中介。他们能够提供更连贯、更便宜的投资产品来表达同样的主题。真正的 DeFi 项目应该只依赖于写得好的代码,而不是必须由易犯错的人类来裁定和解释的法律。

比特币ETF

只要 TradFi 美国东海岸的秃子们一提出申请,比特币 ETF 对美国政治机构来说就显得更容易接受了。在美国大同世界里,白人男孩永远不会褪色。我想温克艾沃斯双胞胎应该剃光头,加入纽约网球俱乐部。

从根本上说,如果由 TradFi 资产管理公司管理的 ETF 太成功,它们将彻底摧毁比特币。这一预测是基于比特币与人类使用过的其他货币工具之间一个重要的微妙而深刻的区别。

人类文明使用过的其他所有货币资产都是根据自然法则实际存在的。黄金作为一种物质之所以是黄金,不是因为我们说它是黄金,而是因为原子的排列。这些原子之间的相互作用受普遍规律的支配。货币是印在一张纸上的胡言乱语,但它仍然是一种物质。无论你是否相信一张纸具有货币价值,它仍然是一张纸。如果你挖了一个洞,把黄金和一沓纸放在洞里,100 年后再回来,黄金和纸依然存在。比特币则完全不同。

比特币是人类历史上第一种只有移动才能存在的货币资产。比特币区块奖励在 2140 年左右归零后,矿工将只能通过交易费来获得验证交易的奖励。也就是说,只有网络被使用,矿工才能获得比特币收入。从本质上讲,如果比特币移动,它就有价值。但是,如果两个实体之间再也没有比特币交易,矿工们将无法负担网络安全所需的能源。因此,他们会关闭机器。没有了矿工,网络就死了,比特币也就消失了。

全球最大的 TradFi 资产管理公司 Blackrock 正在玩资产积累游戏。他们吸纳资产,把它们储存在一个隐喻的保险库里,发行可交易的证券,并为他们的 “辛勤”工作收取管理费。他们并不代表客户使用所持有的资产,这就给比特币带来了一个问题,如果我们从极端的角度来看待可能的未来。

想象一下,在未来,西方和中国最大的资产管理公司将持有所有流通中的比特币。当人们混淆金融资产和价值储存时,这种情况就会有机地发生。由于他们的困惑和懒惰,人们购买比特币 ETF 衍生品,而不是购买比特币并将其存放在自己的钱包里。现在,少数几家公司持有所有的比特币,对比特币区块链没有实际用途,比特币再也不会移动了。最终的结果是矿工们关闭了他们的机器,因为他们无法再支付机器运行所需的能源。再见,比特币!

仔细想想,这真是美极了。如果比特币成为另一种由国家控制的金融资产,它就会因为无人使用而消亡。比特币的消亡为另一个加密货币网络的发展创造了空间。这个网络可能只是比特币的重启,也可能是对原始比特币的改进。无论如何,人们将再次拥有一个不受国家控制的货币资产和金融体系。希望第二次,我们能学会不把私钥交给秃子。

为此,在考虑如何在持续的法币贬值中生存下来时,你必须选择一方。要么交易金融资产以赚取更多的法币,要么利用不受国家控制的金融体系来保住能源财富。如果是前者,那就尽情交易ETF吧。这也是它们存在的原因。在后一种情况下,你必须购买比特币,并从中央交易所提取比特币到你自己的自我保管钱包。

选举年

自几百年前「民族国家」的思想病毒感染我们的集体意识以来,2024 年将是全国选举次数最多的一年。任何想获得连任的政治家都需要给人民带来好处。对于富有的资产持有者,通过鼓励中央银行印钞,为他们提供宽松的金融条件。对于穷人,给他们施舍以支付不断上涨的食品和能源成本,这是有利于资产富裕者的政策的直接结果。对于中产阶级,给他们「民主」,告诉他们交税、弯腰,并庆幸自己有一票。有鉴于此,寻求连任的政客阻止法币贬值党是毫无意义的。那些从法币贬值和与通胀挂钩的施舍中获益的人的选票将超过那些受苦受难的人的选票。因此,2024 年全球每个「民主国家」的印钞机都将激增。

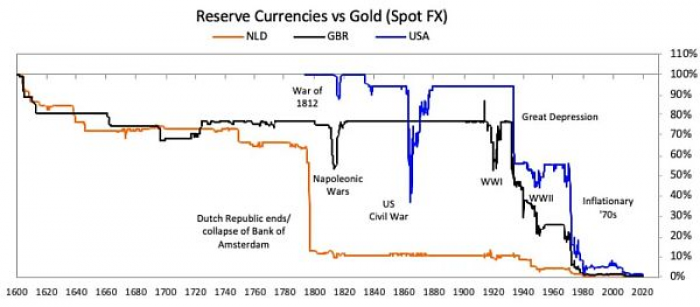

如果你认为今天的历史时刻很特别,那么不妨看看上图,它显示了全球各种储备法定货币的黄金价值随时间的变化。法定货币总是趋向于零。任何政治制度都无法抵挡印刷货币的诱惑。

购买比特币并开始加密之旅的最佳时机是昨天,接下来的最佳时机就是现在。显然,投资界认识到了加密货币对抗法币贬值的前景。要不然,像努里埃尔-鲁比尼(Nouriel Roubini)这样毫无才干的小丑骗子怎么会在英国「金融时报」上发表文章,介绍他最新的骗局「Flatcoins」。因此,选择最佳的加密货币表达方式就显得尤为重要。国家和它的亲信会给你的儿童大脑带来甜美可口的糖果。但要像父母教你的那样,不要接受陌生人的食物。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

历史性转折:比特币正在成为避险资产

2025-04-20 -

特朗普真的可以炒鲍威尔鱿鱼吗?会带来什么经济风险?

2025-04-20 -

英国路透社撰文分析中国虚拟货币司法处置 未来中国会集中处置吗?

2025-04-19 -

特朗普“服软”降关税?2025年全球博弈新棋局

2025-04-19 -

“美债崩溃"真相:流动性危机中的4个建议

2025-04-19

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿