反驳“以太坊合并被夸大”的四个论点

上周,Jordi Alexander 在 Bankless 上发表一篇题为《合并是否被过度炒作?》的文章。

自从 Jordi 加入 Bankless 并帮助我们打开了 Terra 的定时炸弹(大约在它崩溃前一个月),我就很欣赏他对于市场的理性和清醒的想法。阅读他对合并的悲观看法是一项很好的实践,我自己很难看到这一点。

然而,我认为有一些重大的事情,Jordi 要么是搞错了,要么是过分强调了!针对Jordi 文章中最需要被解释的说法,我写了一些反驳的观点。

图片由 Midjourney 提供

Tl;dr:

因为低 gas 费而看空?不要这样;发行量的减少才是最重要的。

由于锁定的 ETH 过剩而看空?也许是……但我认为这被夸大了。

看空是因为收益率将会很低?别这样;这实际上是我们正在寻找的牛市案例。

就让我们一探究竟吧。

合并是否被夸大了?

论点 1:这只是一种叙事性的游戏

Jordi 的第一个论点是,“在无尽的加密叙事交易机会中,这是又一个叙事交易机会”。这一论点的核心是“无论催化剂的基本面有多强大,市场总是可以比催化剂更快地抢占先机。”

我认为这是一种逃避的说法。这只是说任何事件都会被时间遗忘,一旦结束,我们就会进入下一个叙事。

这没有给合并留下任何从根本上看涨的空间。我们还没讨论利弊,它就已经被关上了门。

在我看来,对此的反驳很容易。

以太坊合并是自以太坊本身诞生以来加密历史上最重要的事件之一。不仅如此,它也是一个从根本上与价格和价值有关的事件。

如果有什么重大的事情足以突破“交易者要交易”的模仿,那就是以太坊合并。

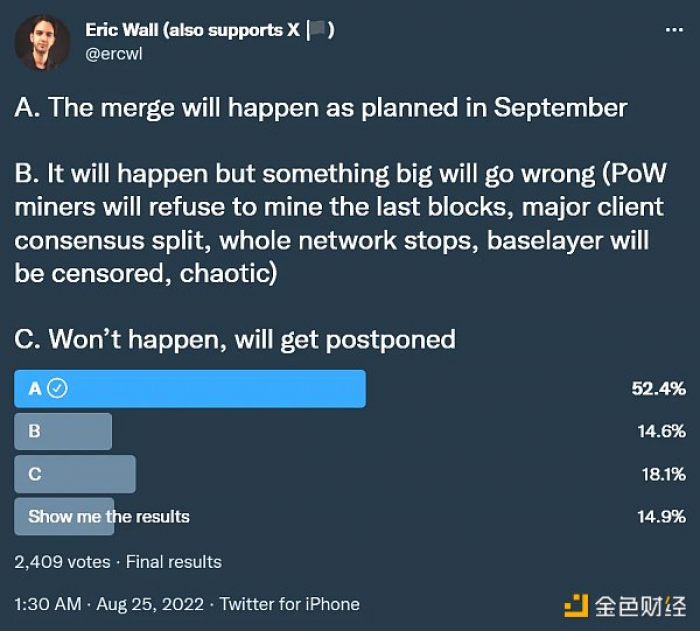

如果你不相信这种观点,可以看看 Eric Wall 的 Twitter 民意调查:

超过一半的人认为以太坊合并将会像宣传的那样发生。另有 32.7% 的受访者表示,要么会出现问题,要么不会发生。

也就是说,62% 的人相信合并会发生,38%的人则认为不会发生或者会出问题。

现在,如果你像我、Ryan、Anthony Sassano 或任何以太坊客户团队和核心开发人员一样,你会认为在 9 月 15 日发生合并的可能性大于 95%,而且它会取得圆满成功。

如果市场定价的成功率低于 95%,那么我认为合并没有被定价。

我想你可以押注,但值得注意的是,那些对合并细节有研究的人比在这个投票中回答的人更看好它的成功。

Eric Wall 的 Twitter 关注者也是来自许多不同的社区,因此虽然 Twitter 民意调查不是很好的数据工具,但我认为这是一个特殊情况,能够准确地反映了社区的广泛分布。

论点 2:Gas 费用大幅下降

Jordi 的下一个论点是,gas 费用下降得很厉害。

他说得对,的确如此。

“在 8 月的最后 30 天里,ETH 价格上涨了 50% 以上,gas 消耗量每天仅为约 1300 ETH。”

通过这一点,EIP 1559 的销毁率变得可以忽略不计,这对 ETH 成为超健全货币的说法产生了不利影响。??

他还认为,gas 费永远不会回到 DeFi Summer 或 NFT Mania 的水平。智能合约和 NFT 销售机制都变得更加高效以及 gas 费得到优化,而且 L2 生态系统也更加发达,准备好吸收大量 L1 区块空间需求。

他是对的!

我完全可以支持 Jordi 的论点,即 200+ gwei 的 gas 价格时代已经结束。

但我也认为目前 8-12 gwei 平均 gas 价格范式也是偏低的。从 2021 年开始,我们正处于一个熊市中。没有太多新的事情发生。

只要加密货币的价格走势有所回升,gas 价格就会再次回升。总有新的事情可以做,也总会有另一个牛市将要到来。

Jordi 认为 200+ 的 gas 费用是不正常的。而我的论点是 8-12 gwei 的 gas 价格同样也是一种反常现象。

而我们只需要 15 gwei 就可以实现 ETH 发现量的净负值。但更重要的是,这整个事情被夸大了。

合并是关于区块奖励的发行量减少! 这不是关于销毁的问题!

10 Gwei gas 价格每天销毁约 1000 ETH。

权益证明(PoS)消除了每天约 1350 ETH 的发行。

谁会对低 gas 价格不满意?减少发行量一直是最重要的,销毁只是锦上添花。这种影响就是为什么一些 ETH 多头预计合并对 ETH 价格的影响会相对较快:是几个月而不是几年。

当 ETH 的发行量减少到 0.43% 时,而其他 L1 看起来像这样时(下图),我们真的会说这不是看涨吗?

论点 3:锁定质押的 ETH 将抛售

Jordi 的下一个论点是质押 ETH 的供应及其回报将影响市场。反过来,一旦解锁发生,可能会出现巨大的抛售压力,这会让投资者感到恐慌。

也许这种说法是真的,但这种说法背后的实际事实在我看来似乎并不十分悲观。

首先,也是最重要的,PoS 是一个固有地奖励那些最看好该资产的人的系统。

一些人在 2021 年牛市初期就开始将他们的 ETH 质押在信标链上。当时 ETH 只有 400-700 美元左右。

向你提问,这些人是:

渴望锁定他们的利润?

愿意通过提前质押 ETH 来度过未知的锁定期,并且可能永远不会卖出的永久多头?

如果你在 ETH 还低于 1000 美元时质押了 ETH,那么你是在信标链上线的前 6 周内完成的。你愿意承担未知的锁定时间,以获得约 6-7% 的 ETH 收益率。

从心理学上讲,我不认为这部分人是急于出售 ETH 的人。

如果是一个低信念的 ETH 质押者,想要一个流动性出口,他们会在 Lido(与信标链同月推出)上质押,因此他们可以在任何时候出售其以太坊。

而即使以目前的价格,ETH 对于最早的质押者来说也上涨了 2-4 倍。这不是私人代币市场 10-100 倍的收益,实际上这确实会导致代币价格下跌。

最后,“卖出大门”开启的压力也可以被那些等待合并以降低以太坊风险,并在合并后等价购买以太坊的人所缓解。

论点 4:收益率将会下降

Jordi 认为 ETH 的质押收益率正在大幅下降。

“在这些风险消失后的一年里,质押 ETH 的 Mall Cops 能够在代币膨胀后获得 1-2% 的年收益就很幸运了,这收益率甚至低于美国国债。”

“2023 年,我们将看到 3000 到 6000 万个 ETH 质押。”

等等,这是看跌吗?

因为这其实和我的牛市案例是一样的。

如果 ETH 收益率跌得如此之低,那是因为大量的 ETH 已经开始质押,并且发行量分散在众多参与者中。这是 ETH 多头希望看到的情况。

ETH 收益率低意味着有大量的 ETH 被质押。随着越来越多的 ETH 被质押,流通量就会越来越低。

这也意味着 DeFi 的 ETH 收益率同样很高,因为 DeFi 也从二级市场吸走了大量的 ETH。

我认为很难看到有 3000 万到 6000 万的 ETH 被质押,而且还被看跌。因为无论 ETH 的相关收益率如何,大量质押的 ETH 一直是 ETH 增值的核心支柱之一。

如果人们愿意接受他们的 ETH 越来越低的收益率,以至于收益率跌至 3% 以下,那是因为该资产非常可取,并且所有者愿意为拥有它而获得更少的报酬。

此外,如果我们担心合并带来的供应过剩,为什么我们还会看到质押的 ETH 供应量从现在的 1400 万增加到 2023 年的 3000万 到 6000 万?

对我来说,这似乎不是很悲观。

但我知道什么呢,我只是一个 ETH permabull(死多头)。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

特朗普加密税制改革:路在何方?

2025-04-18 -

一家独大到劲敌环伺 以太坊到底还行不行?

2025-04-17 -

梳理特朗普加密版图 币圈钞能力总统的“炼金术”

2025-04-17 -

后牛市时代的冷思考:市场洗牌下 加密货币行业各赛道将如何发展

2025-04-17 -

特朗普关税战引起中美博弈的核心是什么?市场未来怎么走?

2025-04-17

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿