数据显示BTC到6月破万的概率只有16%,你信吗?

随着比特币持续大幅波动,人们也倾向于从诸多解读中寻找更可靠的“价值发现”逻辑。

作为以数据为基础的研究机构,Arcane Research 也从宏观经济、交易及链上数据等方面,为我们解析了比特币自“3·12”大暴跌以来的“恢复情况”,同时寻找出下一个可能的“上涨点”。其核心观点如下:

上涨 70% 后,币民仍无法摆脱“极端恐惧”;

期现逆价差表明市场看跌;

币价波动率已达年度峰值且仍将持续;

BTC 换手率摆脱低谷,或带来上涨可能;

预测:BTC 6 月份涨破 1 万美元的概率只有 16%。

上涨70%后,币民仍“极端恐惧”

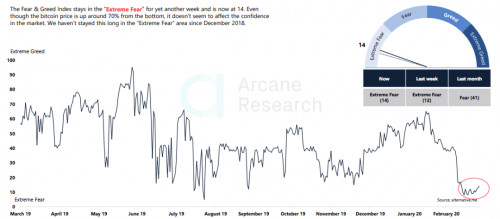

我们经常听到每日的恐惧和贪婪指数,但恐怕只有拉长周期看,我们才能真正了解这个数据的意义。

下图展示了比特币一年来的恐惧和贪婪指数,纵坐标从下到上代表了从极端恐惧到极端贪婪。

Source:Alternative

从图中可以看到,一年来只出现过两次“极端恐惧”,第一次发生在去年 8 月上旬,比特币发生暴涨暴跌,于是市场出现了极短暂的极端恐惧。

这第二次便是“3·12”大暴跌的后两周。尽管比特币价格已经从最低点上涨了约 70%,但并没从根本上扭转市场的信心,两周来恐惧和贪婪指数分别为 12 和 14,仍处于极端恐惧。

如此长时间的恐慌在 2018 年 12 月也曾出现过,彼时,比特币在一个月之间减半,一路下跌至 3200 美元的底部区间。这在侧面上说明,对于当前的市场参与者而言,3800-6000 美元的比特币许是其心理预期的最低值。

Odaily星球日报注:恐慌指数阈值为 0-100,影响因子包括:波动性(25%)、市场交易量(25%)、社交媒体热度(15%)、市场调查(15%)、比特币在整个市场中的比例(10%)和谷歌热词分析(10%)。

期现逆价差表明市场看跌

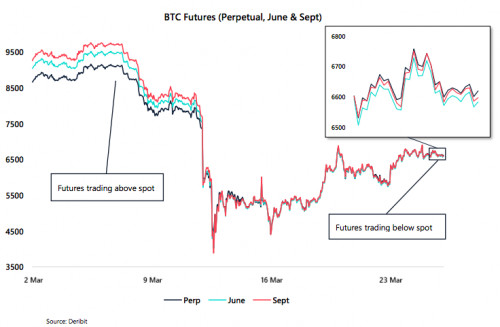

“3·12”大暴跌给比特币期货市场带来了两大显著变化:一是交易量暴跌;二是出现期货的成交价低于其标的现货的反常现象。

Skew 数据显示,BitMEX 平台 XBT/USD(比特币)永续合约的未平仓合约跌至 55000 枚BTC,创 18 个月以来新低。另据 TokenAnalyst 的数据,过去两周从 BitMEX 撤出的比特币数量超过了存入的比特币数量,导致该平台的比特币净流出 6.7 万比特币。

期货交易量反映的是合约市场交投氛围低迷、市场主力暂时休整;而在传统的股票市场中,股指期货相对于现货指数出现逆价差,是股市走熊的信号。因此,Arcane Research 表示,这对于比特币来说不见得是个好征兆。

暴跌前,6月和9月的BTC期货价格高于现货价格,现在则反过来

但这样的市场不乏套利的机会。Arcane Research 指出,这对于希望准备建仓的多头而言是个好消息,这意味着他们可以相对轻松地期货价格回归的溢价。

币价波动率已达年度峰值且仍将持续

合约玩家离场的一大原因,在于比特币当前的高波动性。

从 Cryptowat.ch 的数据看,比特币价格的 30 天波动率已经达到一年来的最高水平,目前已超过 9%。波动率越高,资产收益率的不确定性就越强。

Arcane Research 指出,在全球经济动荡的系统性风险下,比特币的价格走势未来仍难平稳,故此建议市场参与者应谨慎行事。

Source: cryptowat.ch

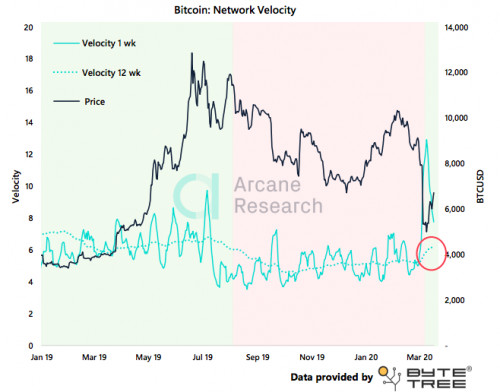

BTC换手率摆脱低谷,或带来上涨可能

Arcane Research 还为我们介绍了个不太常见但颇有意思的指标:Velocity(比特币网络速率),数据来自长期对这项指标进行监测的机构 Bytetree。

比特币网络速率指的是比特币换手的速度,观测周期为 12 周一次,单位为 0-2000%。如果比特币在 12 周内的速率是 1000%,就意味着每年比特币循环流通 10 次;高网络速率意味着比特币的流通速度更快,市场情况也更好。

据 Bytetree 统计,2013 年以来,只有 5 次遇到速率低于 600% 的“历史危险水平”,分别是 2014 年 3 月 30 日、2018 年 8 月 1 日、2019 年 3 月 13 日、2019 年 8 月 20 日-上上周。

通常情况下,低速率往往导致价格下降。不过幸运的是,就在上周,我们能看到,比特币已经走出了 600% 的低速率,Arcane Research 认为,这可能是一个看涨信号,表明比特币正在大量移动并发挥资金融通的正向作用。

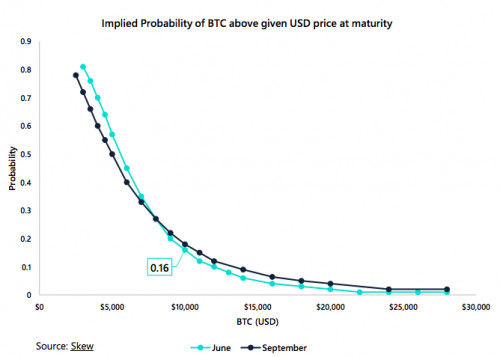

预测:BTC 6月份破万的概率只有16%?

根据 Skew markets 的数据,3 月 29 日,比特币期权合约的 Put/Call(买权/卖权)的比率已达到 1.10,这是自 3 月 13 日以来的最高水平。

在传统金融市场,Put/Call 比率若高于 0.7-1 的范围,则表明空头压力很大,因为交易商更有可能卖出,而不是买进。这种抛售压力可能有很多原因,其中最主要的是对价格下跌的预期。

在“3·12”大暴跌前,这一比率一度飙升至 1.39,为过去 3 个月来的最高水平;在达到 1.39 的两天后,比特币的现货价格从 7800 美元跌至 4000 美元以下。与此同时,比特币的 Put/Call 比率也降至 1.08 以下。

到目前为止,这一比率重新上升至 1.10,这或许意味着,比特币的价格前景并不乐观。

另据 Skew 数据,各期权平台价格表明,到 2020 年 6 月底,BTC 突破 10000 美元的可能性只有 16%,而低于 5000 美元的概率则高达 80%。

但用期权价格预测标的价格,在传统金融市场中也难说奏效,更何况在金融衍生品市场尚未成熟的数币市场。所以,我们姑且对这个数据一笑置之。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

多个技术指标罕见共振:BTC酝酿新一轮突破?

2025-04-21 -

基本面再考察:目前BTC市场是典型回调还是将要走熊?

2025-04-18 -

全球资本流动变化对比特币的影响

2025-04-18 -

“补课式”牛市:比特币2025的震荡与突围

2025-04-13 -

关税战、滞胀和BTC:BTC越来越像20世纪70年代的黄金

2025-04-11

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

比特币

比特币

矿机产品

矿机产品 算力挖矿

算力挖矿