老外分析中国的比特币交易所如何实现“天量交易”

在比特币世界,并非所有的事物都如表面那般简单。

最近,我的一个好友问我关于比特币在中国的情况,他说比特币交易有90%是中国人制造的。

中国在比特币行业的角色被广泛讨论着,当然其中也不乏有很深的误解。关于这一主题的报道,通常都是责备性的。

我准备写一系列探讨比特币在中国的文章(本文是第一部分),目的是为纠正这一系列的误解。在这个系列文章中,我将解释:

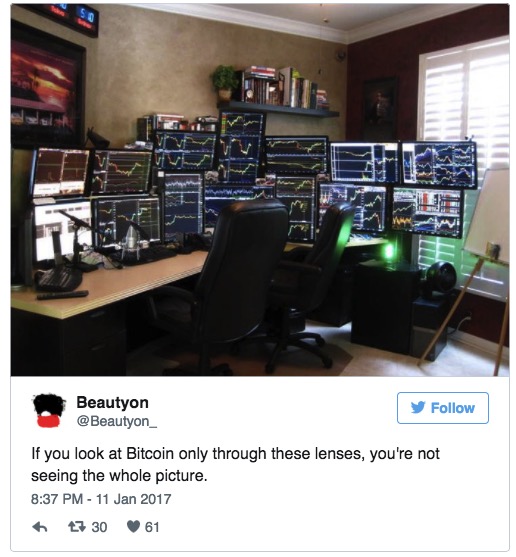

为什么中国的比特币交易量是误导人的;

中国在挖矿行业的优势,并没有转为控制;

当涉及对象是比特币时,不要以传统思想来看待它。

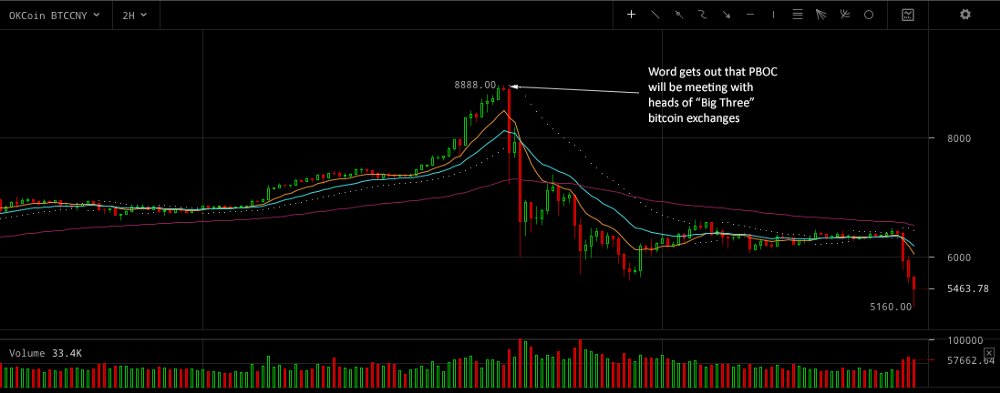

最近,在中国人民银行(央行)约谈了三家中国主要的比特币交易所之后,比特币价格出现了暴跌,这些问题就显得更相关了。

(数据来自(cryptowat.ch))

不要将中国交易所的表面交易量当成真实的交易量

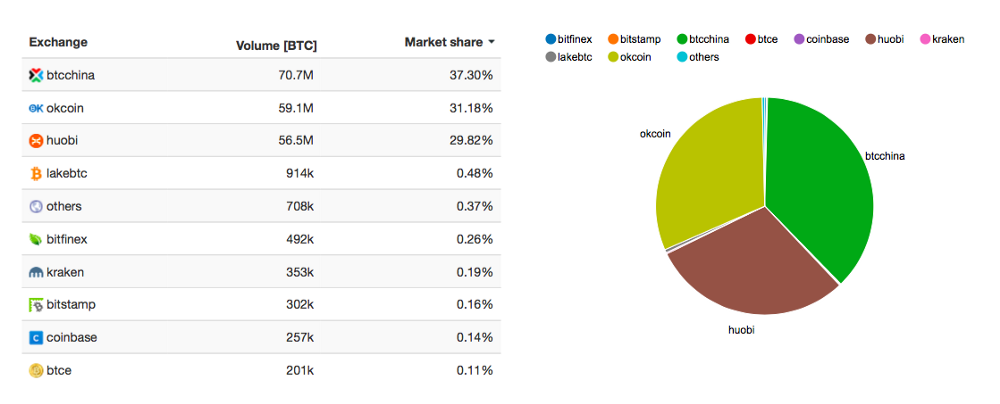

在你第一次查看中国市场的比特币交易量时,你会发现这个量是巨大的。作者在写这篇文章的时候,中国三大比特币交易所(OKCoin、火币和BTCC)的比特币月交易量共计1.863亿 BTC , 约占全球比特币交易量的98.3%[1]。

(数据来自(bitcoinity.org))

大多数行外人便止步于此,认定这便是事情的真相,然后得出“比特币是中国交易者的投机玩具”的结论。但实际上并不是表面上所展示的那样,让我们从头说起。

中国比特币交易所实施了零交易费规则

由于激励的行业竞争,中国的几大比特币交易所纷纷提供了免手续费的交易服务[2]。而其他市场的比特币交易所则是不同的,国外的多数交易所都会收取一些交易费(例如Bitfinex收取的费用就高达0.2%)。

那么,零交易费与比特币交易量之间的关系是什么呢?因为没有手续费,进行任何交易就没有了摩擦。拿中国市场的比特币交易所,与美国的比特币的交易所进行对比,就好比是在比较苹果和橘子。尴尬的是,你在彭博社、金融时报或经济学人[3]等主流媒体上,你都能看到这种对比。

具有激励性的交易量

中国市场的比特币交易所,其大部分的收入都是来自人民币的取款手续费[4],而人民币取款手续费率又和每位交易者的交易量相关(交易越多,费率越低),这就鼓励交易者尽可能多地进行交易,这样就可以获得更低的提现费率。

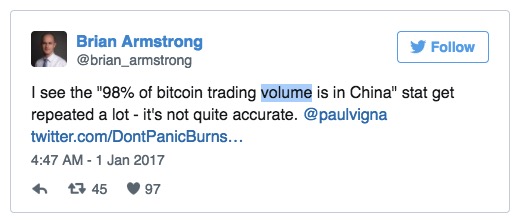

正如Coinbase首席执行官Brian Armstrong最近评论的,这种措施就激励了交易者去尽可能多地进行交易,即使他们没有产生任何利润。换一种理解方式,它就鼓励了我们称之为“垃圾”的交易(也就是虚假交易)。

刷量交易

而更为恶性的一种行为就是刷量交易。简单地说,交易者可设置两个独立的账户,然后使用他的交易软件进行高频地来回交易。

如果他的账户里只有一个比特币,他可以在一天当中进行1000次交易,那仅仅这一个人就可以产生1000 BTC 的交易量…而且这种行为不会对币价产生影响,几乎也没什么成本(零手续费!)但其账户余额实际上只有1 BTC。也就是说,并没有“真实”的交易发生。

除了私人交易者会从事这种做法,也有人称各大中国交易所自己也会进行刷量,目的是为增加平台的交易量[5]。

更多的交易量,更多的客户,以及更多的融资

激励交易量的主要驱动力(无论是真是假)在于,交易者们想在流动性最好的平台上进行交易。而更多的流动性意味着:

较小的差价,允许买卖双方之间的交易更接近市场汇率;

更容易地加仓或平仓,而不会引起币价明显的波动;

垃圾交易和刷量交易不会对此产生帮助。它们只会增加交易量,而不会增加流动性[6]。然而,交易量的增大,可使平台与其他平台形成差异,也就是说提高交易量是吸引更多用户的一种最佳路径。

此外,夸大交易量对吸引投资者也有好处,这可以帮助交易所完成下一轮融资。然而,所有的迹象表明,交易所的盈利是非常高的,在大多数情况下,交易所都能自我维生。

重要的不是交易量,而是流动性

那么有什么办法来评估,中国市场的真实比特币交易活动有多少?即使没有任何的垃圾交易或刷量交易,中国交易所实行的免手续费策略就意味着,拿其交易量与国外交易所的交易量进行对比,是毫无疑义的。

一个可能的方法是,比较中国交易所和其他地区交易所的交易者持币总量,但这些数据都是交易所的秘密,是不会公开的。

观察者可以评估交易所的深度(即买单和卖单深度),但由于以上的原因,在没有测试的情况下,当前并没有可靠的方法来找出这些订单是否是真实的。

评估交易所活动水平的最佳方法是测试流动性。要做到这一点,我们可以设置一个大单子(比如说10万美元),然后观察价格的移动情况。可悲的是,那些进行了大量刷量交易的交易者,通常并不急于突破这些真实的大单子,因为他们可以利用自己的竞争优势(即左手倒右手,除非市场出现价格波动)。

给我一个数字!

我个人听说中国交易所的“真实”总交易量约占全球交易市场的40%-50%(没有依据),当然,这个数字仍然是巨大的,但和外行人称的90%还是有很大区别的。

中国交易所的用户不仅仅是中国人

另一个值得注意的问题是,在中国交易所上进行交易的一部分用户,其实他们并不是中国人。很多国外的交易者(甚至有很多是“庄”级的)也在这边进行交易[7]。

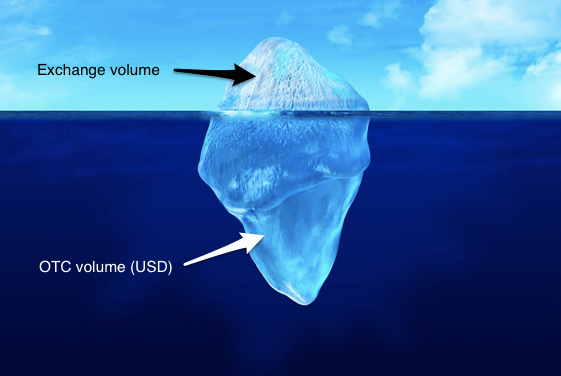

此外,传闻,以美元计价通过场外交易(OTC)进行的比特币交易,要比交易所上进行的交易要更多。这意味着,交易所上的量,无论是中国市场还是在其他市场,可能都只是冰山之一角。

毫无疑问,中国市场的交易活动对比特币的价格影响是巨大的。如果中国市场对比特币的需求干涸了,那么比特币的价格会遭到重大的打击(可以看我对2017年初中国央行约谈交易所事件的评论)。

但过分夸大中国的交易量,会导致比特币的价值完全源于中国投资者的错误结论。

真正起作用的是,中国在互联网技术领域的影响力日益增大。最有利可图的比特币公司几乎都在中国,它不是一个意外。这里的创业公司和投资者都认识到了比特币的独特效用和历史重要性。而比特币的投机潜力则是次要的。

(除了价格,比特币还有其他的东西)

在最坏的情况下:如果中国的交易所都被关闭,或中国交易者对比特币感到厌倦,并转移到另一个炒作资产,比特币仍然不会消失。其价值主张非常强大。在这些可能性极低的情况出现之前,比特币在中国将继续成长。

中国交易者对比特币的兴趣,将始终是影响比特币价格的关键因素。但鉴于中国在世界范围内的影响的增加,它对于任何一种资产、商品或货币而言都是同样适用的。

我会在Medium上更新该系列文章的其余部分,来讨论中国在挖矿行业的作用。

原作者btc地址:3QWRC6cxErxcgSvxxDQkG6GxmAU1ezVPr9

附注:

注释 (↵ returns to text)

月交易量相当于当前比特币总量1600万的11倍;↵

无论是共享乘车、移动支付还是外卖送货,在中国市场,总是会有多个公司通过定价来进行竞争。这就导致了恶性的竞争,看谁的资金最多、活得最久。而比特币行业,亦是如此。↵

以上这些主流媒体的报道,都引用了中国占90%比特币交易量的错误结论。除了少数几例外,主流媒体的记者没有欲望深入了解这一非常新的、具有挑战性的现象。↵

第二个潜在的收入方式是“浮动”(float)。用户的存款,无论是法币还是数字货币,都可以产生利息。大多数货币服务业务(如PayPal)都是那么干的,没有理由认为比特币交易所会有什么不同。↵

中国的科技行业已有过先例。这种概念类似于“刷单”,并广泛应用于电子商务市场(例如淘宝),用来夸大某些产品的销量。↵

通常,在任何其他证券交易所,真实的交易量和流动性都是紧密相连的,如果成交量上升,那么流动性也将随之上升。↵

同样,美国和欧洲地区的很多交易所,也有很多的中国用户(还有“庄”)。↵

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

比特币被政府「抢购」:财富新宠还是隐患?

2025-05-13 -

比特币上的 DeFi:终于变得有趣了吗?

2025-05-13 -

加密货币OTC商牌照概览:香港、欧盟及美国法律合规有何差异?

2025-05-13 -

为何说Pectra升级是以太坊商业化的转折点:值得探索的新产品新用例

2025-05-11 -

扎克伯格突然重启稳定币计划

2025-05-11

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿