以太坊创始人Buterin:通胀、交易费和加密货币策略

区块链最主要的成本是为其安全所付出的成

本。区块链必须为矿工或验证者支付,用经济手段让他们参与进共识协议。不管是工作量证明机制还是权益证明机制,这种成本都是无法避免的。支付这些成本的方

式有两种:通胀和交易费。当前,最主要的两条区块链是比特币和以太坊,他们都是以较高的通胀方式来为其安全成本付款。比特币社区采用的模型是随着时间的推

移逐渐降低通胀,最终完全依赖交易费。未来币,是一个较大的权益证明机制币种,它的安全成本完全依赖于交易费,但是由于一些功能需要销毁一些未来币,所以

未来币其实呈现出负通胀的情况;当前的未来币总量比它一亿的原始供应量少了0.1%。那么问题来了,区块链需要为其安全所支付的“防御开支”是多少?如果

有一个具体的开支总额,那么获得它的最好方式是什么?

工作量证明/权益证明(PoW / PoS)奖励的绝对大小

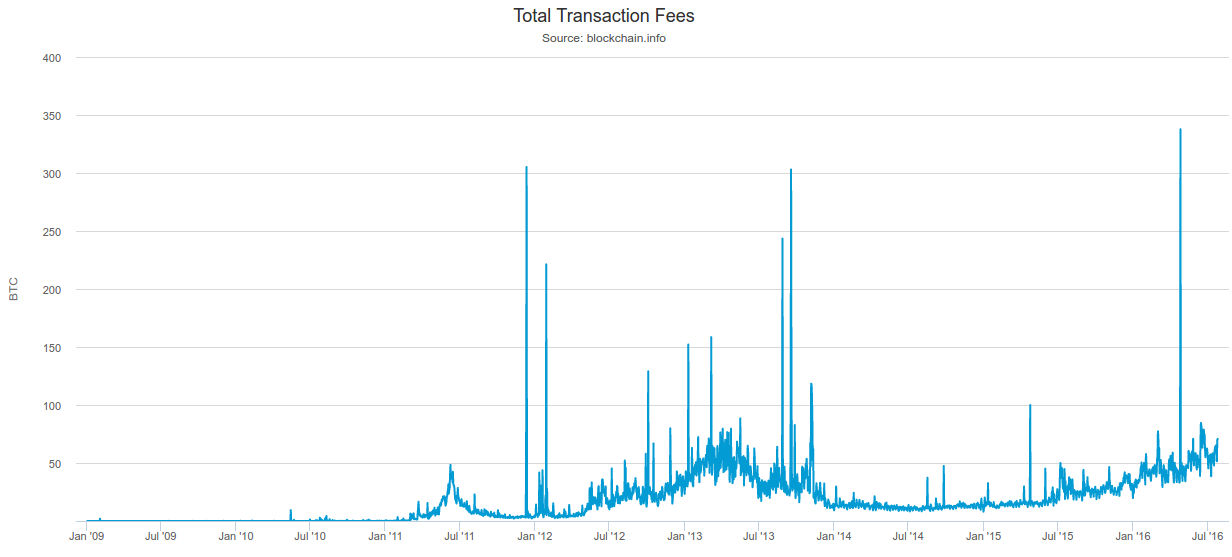

为了给下一章节提供经验数据,我们以比特币为例来来分析一下。在过去的几年里,比特币的交易费每天大概在15比特币到75比特币之间,或者说每个区块0.35比特币(当前挖矿奖励的1.4%),伴随着比特币普及水平的不同,交易费的变化很大。

其中的原因并不难看出:比特币的普及水平提高了,那么以美元计价的交易费总额也会提高(交易量的上升,或者交易费的上升,或者两者都上升),然而同 样多的美元兑换的比特币变少了,所以这么说是合理的,排除区块容量危机,比特币普及率的变化不会导致底层市场结构的变化,以比特币计价的交易费总额不会有 太大的变化。

在未来25年内,比特币的挖矿奖励将几乎所剩无几。因此每个区块0.35比特币交易费将成为所有的收入。以今天的价格来计算,这个收入是每天大约35000美元,或者说是每年1000万美元。我们可以估算出,通过不同方式购买足够接管这个网络的算力的成本。

首先,我们来看一下这个网络的算力和消费级矿工的成本。这个网络当前的算力是1471723 TH/s,最优的矿工成本是每TH/s 100美元,所以买这么多矿工的成本为1.47亿美元。如果不算挖矿奖励,那么挖矿收益将会降低三十六分之一,所以从长远来比特币挖矿生态将会缩减到现在 的三十六分之一,所以购买成本就变为408万美元。而且,这种情况是假设你购买新的矿工,如果你购买现存的矿工,只要购买他们的一半就可以了,击毁蒂姆· 斯万森所谓的“马其诺防线”的攻击成本下降到204万美元。

而且专业的矿场的成本要比消费级的矿工成本低很多,我们可以看一下Bitfury一亿美元的数据中心的相关数据,它的用电总功率是100 MW。这个矿场用的是28nm和16nm的挖矿芯片,16nm的芯片可以实现0.06焦耳/g的能源效率。因为我们关注的是攻击成本,所以我们假设以 Bitfury只采用16nm芯片的情况,100 MW以0.06焦耳/g(0.06焦耳/g=1瓦特/GH/sec)的效率来计算可以获得16.7亿 GH/s的算力,或者说是1.67M TH/s的算力。所以说Bitfury 的算力成本可以做到每TH/s 60美元的水平,这样一来通过计算可以得到,从“外部”的攻击成本是245万美元,购买现存算力的攻击成本是122万美元。

所以说,我们要攻破完全以交易费维护的网络的“马其诺防线”成本大约在120万到400万之间,更廉价的攻击(例如,租借硬件)会再便宜10到 100倍。当比特币的规模扩大,它的价值也就上升了,这个网络管理的交易规模也就上升了,这样一来,攻击的动机也就提升了。这样的安全水平能都能够保护区 块链对抗攻击吗?这很难说,我的观点是这样风险太大,这不足以保证区块链的安全,这种没有办法提高的安全水平对区块链协议非常危险(注意,当前工作量证明 机制中的以太坊没有从根本上改善这种情况,这也是为什么在这个点上我不想制定一个以太币总供应量的原因)。

权益证明机制(PoS)的情况下,安全性要高很多,为了解释原因,我们可以看一下接管比特币网络的费用和年挖矿收益(当前价格9.32亿美元)之间

的比率,非常之低:费用只相当于两个月的挖矿收益。在权益证明模式下,存款的成本应该等于无限未来的折现的回报总额;按风险调整的折现率是5%,成本资金

等于20年的收益总额。注意,如果ASIC矿工没有电力消耗而且永远持续,那么PoW的这种平衡是和PoS一样的(除了在经济意义中PoW更加浪费,被成

功攻击后更难恢复),然而ASIC挖矿的电力消耗和硬件折旧是其最大的矛盾所在。因此,使用权益证明机制,攻击像比特币这种规模的网络,攻击费用是

2000万到1亿美元之间,貌似这样的安全水平应该足够了,但还存在不确定性。

拉姆齐法则

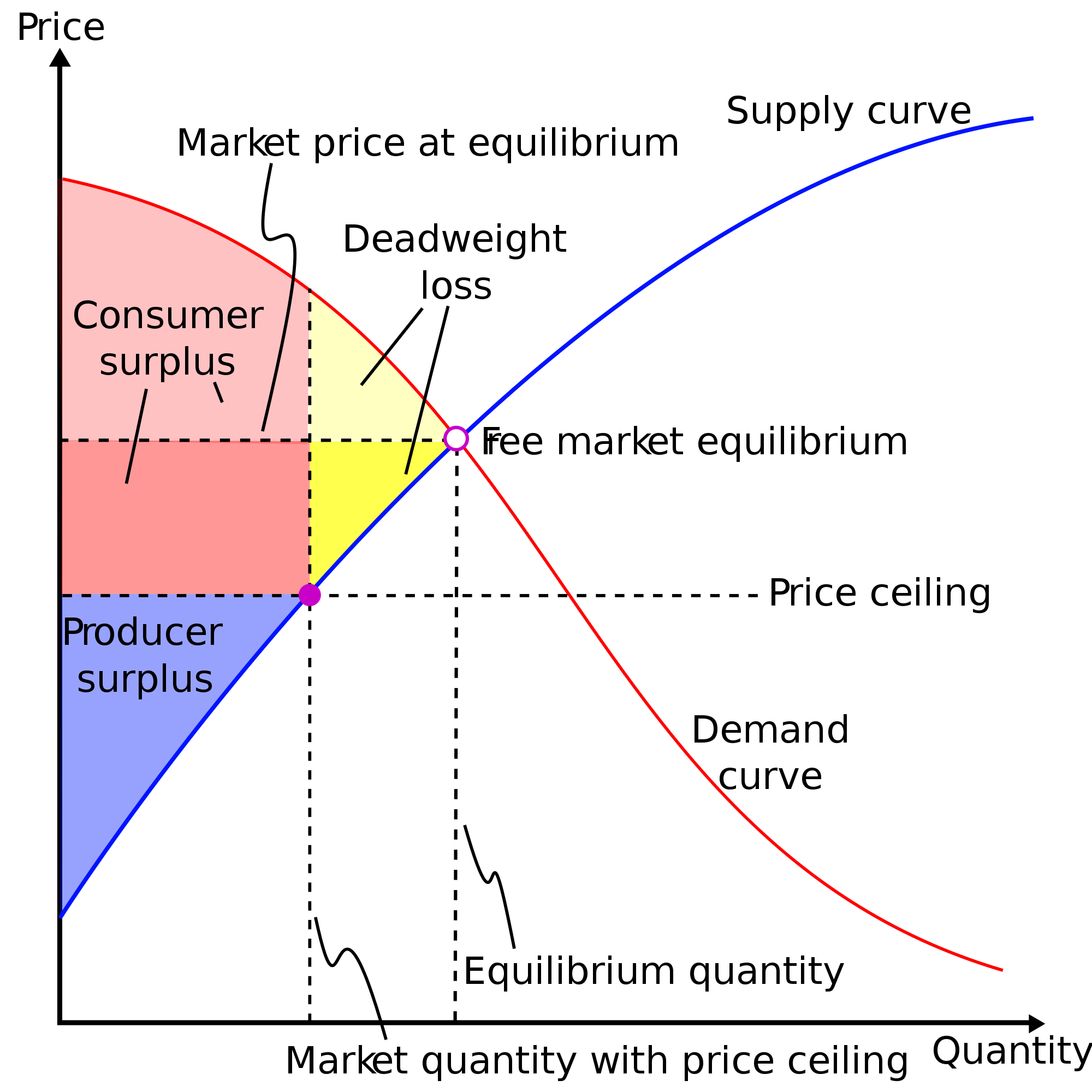

让我们假设纯粹的依赖于当前的交易费不足以维护网络的安全,有两种方式来提高矿工收益,一种方式是在有效的水平下约束总量,提高交易费,另外一种方式是增加通胀,我们怎样选合适的方式?或者说,我们应该采用它们之间的比例是多少。

幸运的是,有一个现成的经济学法则通过最小化额外经济损失来解决这个问题,也就是所谓的拉姆齐定价法则,拉姆齐法则原始的使用场景是这样的,假定有 一个受管辖的垄断者要求完成特定的盈利目标(可能在支付完固定成本后 不赚不赔),竞争性定价(例如,商品价格设定为多生产一个商品所产生的边际成本)不足以完成这样的要求。拉姆齐法则指出,涨价应该和需求弹性成反比,举例 来说,如果,商品A价格提升1%而需求降低了2%,商品B的价格提升1%而需求降低了4%,那么社会最优做法是商品A的价格涨幅应该是商品B涨幅的两倍 (你应该会注意到,这么做本质上让需求的下降幅度变得一致)。

之所以采用这种兼顾的方式,而不是对大部分的无需求弹性商品整体涨价,原因是,在边际成本之上要价的危害是价格涨幅的平方,假设一种商品的生产成本 是20美元,你要价21美元,一些人可能会对这种商品在20美元或者21美元间估价(我们可以认为平均为20.5美元),这些人将不会去购买这种商品,即 使买者拥有它可以获得比卖者拥有它更多的好处,这是一种社会损失,这种人的数量不多,所以净损失(平均0.5美元)很小。现在,你要价30美元,那么“保 留价格”在20美元和30美元的人数量将扩大十倍,他们的平均估价将会在25美元左右,这样一来人数增加了十倍,每人的平均社会损失从0.5美元上升到了 5美元,因此社会净损失上升了100倍,由于这种超线性的增长,人人承受较小的涨价好过小群体承受较大涨价。

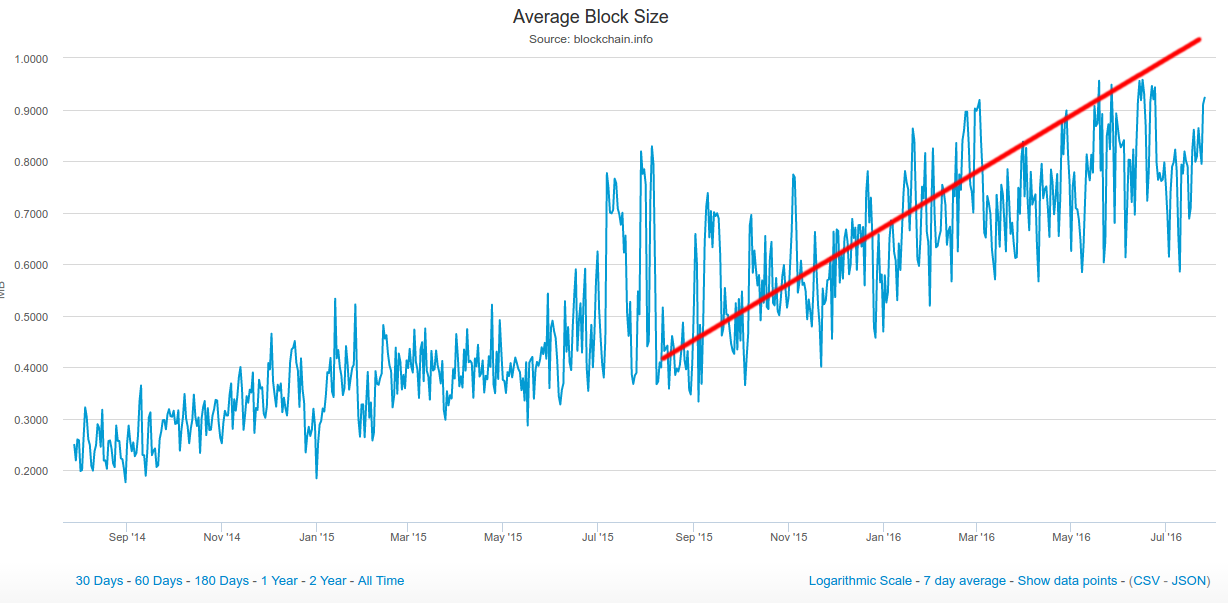

在比特币的例子中,目前比特币的交易费每天维持在50比特币左右,每年18000比特币,约占比特币总量的0.1%,我们使用第一近似值可以估算 出,如果比特币的交易费上涨到当前的两倍,将会减少20%的交易量。事实上,比特币现在的交易费就是一年前的两倍,对比交易费没增长时本来应有的发展幅度 来讲,貌似有20%的交易量被阻碍了(见图),尽管这种估算非常的不科学,但这是正统的按照第一近似值来估算的。

现在假设,0.5%的年通胀将可能会减少10%的持有比特币的兴趣,我们保守一点把这个数字定为25%。如果某一时刻,比特币社区决定把安全开支提

高到200000比特币/年,在这样的估算方法下,假定在提高安全开支前的交易费是最优的,那么最佳做法是将交易费推高2.96倍并加入0.784%的年

通胀。其它的估算方法可能结果会不同,但任何情况的最优水平的交易费和通胀都不可能是零上升。我之所以用比特币作为例子,是因为它是一个固定总量对其发展

抑制的案例,相同的参数同样适用于以太坊。

博弈策略攻击

还有其它论据同样支持这种通胀实例。比如,太过于依赖交易费会为更大的以及更难以分析的博弈攻击打开大门。本质原因很简单:如果你可以使用一种方法 阻止另一个区块进入这个区块链,那么你就可以盗取这个区块中的交易,因此验证者损人利己的动机变得很大。这甚至比利己挖矿(selfish- mining)攻击更直接,因为利己挖矿伤害的是一个特定的验证者,而对其他验证者都有利,而这种情形就给攻击者一个独享利益的机会。

在工作量证明(PoW)机制中,一个简单的攻击可以是这样的,你看到一个交易费很高的区块,你试图挖一个它姐妹区块包含与之相同的交易,然后给出一 个比特币作为奖励,刺激下一个矿工在你这个区块之上挖矿,这样一来随后的矿工就有动机打包你的区块而不是原始区块。当然,原始矿工可以跟着提高奖励,开始 一个竞价,同时这个矿工可以通过放弃大部分的交易费给下个区块的创建者来先发制人的发动同样的攻击;最终的结果很难预料,这对一个网络是否高效也很难说清 楚。在权益证明机制中(PoS),这样的攻击也是可能存在的。

怎样分配交易费?

即使来自通胀和交易费的收益的分配遵循特定的分配方案,这里依然有另外一种收集交易费的选择。尽管当前大部分的协议使用的是单路方式,但这里实际上有相当多的自由度,主要的三种选择是:

交易费流向创建此区块的验证者/矿工

交易费公平的流向所有验证者

交易费被燃烧

值得讨论的是,第一条和第二条的差异最大;第二和第三条之间的不同可以描述为目标市场选择策略的不同,我们将会在稍后的章节单独谈到这个问题。头两 个选项的不同是:如果创建区块的验证者获得这些交易费,那么这个验证这就获得交易费这么大的动机尽力包含进更多的交易。如果验证者都是平等的分到交易费, 那么这样的动机就微乎其微了。

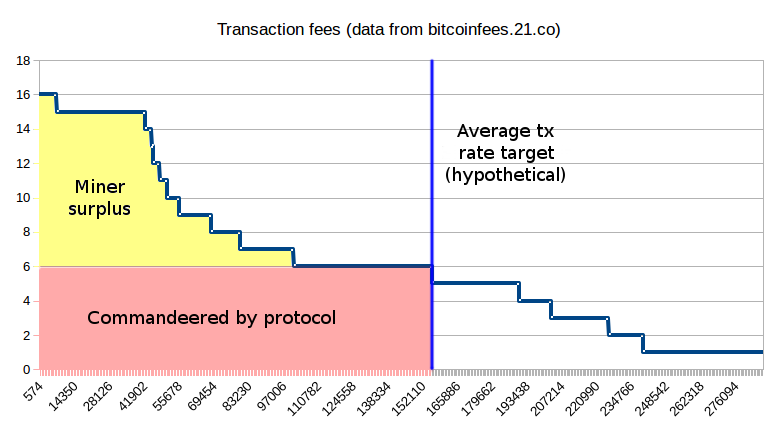

注意,100%的交易费再分配(或者说任何固定百分比的交易费)是不可行的,因为通过侧通道(side-channel)支付的“逃税”攻击:使用 标准机制而不是增加交易费,交易发起者设定的是零或者接近零的“官方费用”,通过其他加密货币(或者PayPal)直接给验证者支付,允许验证者收集 100%的收益。然而我们可以通过其他手段来得到我们想要的结果:在协议中制定一个交易必须支付的最小费用,这个协议“没收”这部分费用,而矿工可以拿到 超出的所有(或者,矿工拿到所有的交易费,但矿工要反过来为每字节/单位的交易给协议支付燃料;这是一个数学等价公式)。这样就消除了逃税动机,虽然一部 分的交易费被协议控制,但这让我们可以使用以交易费为基础的发行权,而不会招致传统的纯交易费模型的博弈攻击。

一个设置最小交易费的可行算法是与难度调整处理类似,以中期燃料使用量与协议燃料限制的三分之一相等为目标,如果平均使用少于这个值,那么减小最小交易费,平均使用量如果高于这个值那么把最小交易费增高。

我们可以把这个模型拓展得到一些更有趣的特性。比如在灵活的燃料限制上的应用:一个区块链没有不可超越的硬性燃料限制,我们设置一个软性限制G1, 和一个硬性限制G2(G2=2*G1),假设协议费为20 shannon /gas(在非以太坊平台中,其它加密货币的称谓不同,“字节”和其他区块资源限制需要等)。在G1范围内的交易必须支付20 shannon /gas的费用,超过这个限制,费用将会上升到:在(G2 + G1) / 2水平,边际单位的燃料将消耗40 shannon,在((3 * G2 + G1) / 4)上,就会消耗80 shannon,这样一直下去,直到无限接近于G2。这样一来就赋予这个区块链一种有限的扩展能力,来满足突然暴增的需求,降低了价格巨震(一些对“交易 费市场”有成见的批评家将会欢迎这种特性)。

策略是什么

我们假设我们同意上面的观点,但还存在一些问题:我们怎么制定我们的政策变数和具体通胀,我们要怎样为权益机制(PoS)制定一个固定份额(例如, 占所有以太币总量的30%)并制定调整利率水平来进行调节?我们要指定一个固定水平的总通胀吗?还是我们只是设定一个固定利率,而或是允许通胀和份额适度 调整?或者我们需要采取折中的方式,一种较大利益参与者导向的通胀、份额增长和低利率的组合?

总体而言,指定规则时的权衡是基础权衡,它决定了我们将会接受何种不确定因素和什么变量是我们想要消减波动的所在。指定一个固定水平的份额,这样可 以拥有与之相应的确定的安全水平。指定一个固定水平的通胀是为了满足一些代币持有者可预知的补给需求,同时拥有一个较弱的但仍可行的安全担保(理论上注入 5%以太币的通胀可以达到平衡,但这样一来就会造成高利率水平,造成一个局部背压(counter-pressure))。指定一个固定利率水平主要原因 是最小化利己验证风险,因为这样一来一个验证者就不会通过伤害其他验证者的利益来让自己获利。在权益证明机制中的混合路径可以组合这些担保,例如,提供利 己挖矿保护的同时,如果可能加入硬性的最小5%权益份额的限制。

现在,我们可以讨论重新分配和燃烧交易费之间的区别了。很明显,在意料之中,这两者是等价的:每天重新分配50ETH通胀100ETH和每天燃烧 50ETH通胀100ETH是一样的。再一次,权衡出现分歧,如果交易费再分配,那么我们对供给有更大的确定性,但对安全水平的确定性就少了些,因为我们 明确知道验证者的动机大小。如果交易费被燃烧,我们损失了供给的确定性,而获得了验证者的动机和这种水平的安全。燃烧交易费还有一个好处,就是最小化卡特 尔风险,因为验证者不能通过人工提高交易费而收益更多(例如:通过审查制度,或者通过容量限制软分叉)。再次说明,混合路径是可行的,可能是最优选择,虽 然当前它看起来更朝着燃烧交易费发展,因此接受一个不确定的加密货币供给可能会更好看到在高使用阶段的低净减少量,在低使用阶段的低净增加量,这是最好 的。如果使用率够高,这种方式可能会导致一种通常的低通缩。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

专访币安创始人赵长鹏:改变人生的四个月

2025-03-27 -

从百亿富豪到阶下囚:SBF最新采访谈狱中生活和FTX 破产疑云

2025-03-08 -

复盘“比特币耶稣”被捕全程:10 年后为何美国国税局突然发难?

2024-12-18 -

50名引领2024年加密行业的风云人物一览

2024-12-12 -

明天中本聪真实身份或曝光?

2024-10-08

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿