“反对派”变成“赞成派”需要区块链刺激什么?

随着万向区块链实验室和德勤在上海共同举办的区块链黑客马拉松(Blockchain Hackathon,一种编程设计比赛)竞赛1月10日落下了帷幕,区块链话题在中国持续升温。

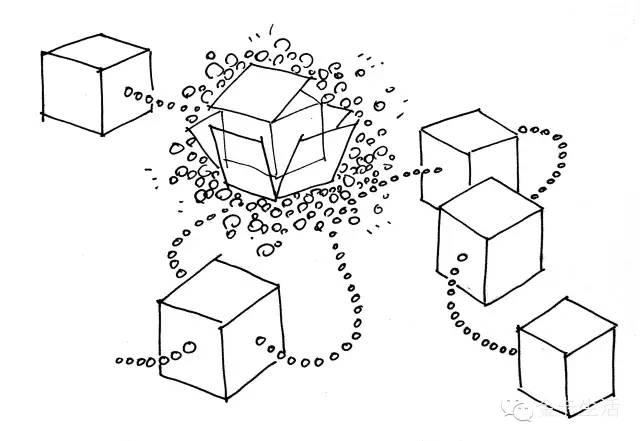

区块链技术是通过“去中心化”(Decentralized)和“去信任”(Trustless)的方式,集体维护(Collectively maintain)一个可靠数据库(ReliableDatabase)的技术。

比特币(BitCoin)只是区块链技术的首个应用。比特币被业界形象地称为建造所用的砖块,它并不完美,是残缺的砖块。个人认为,比特币不是“恶之花”,但是,必须除去它的花瓣上站着的一些“恶”。我们需要比特币存在着,后立先破的行业覆倾也需要它背后的区块链存在着。

重要的是,一些“反对派”变成了“赞成派”,一个最充分的理由即是区块链释放了市场和利益。

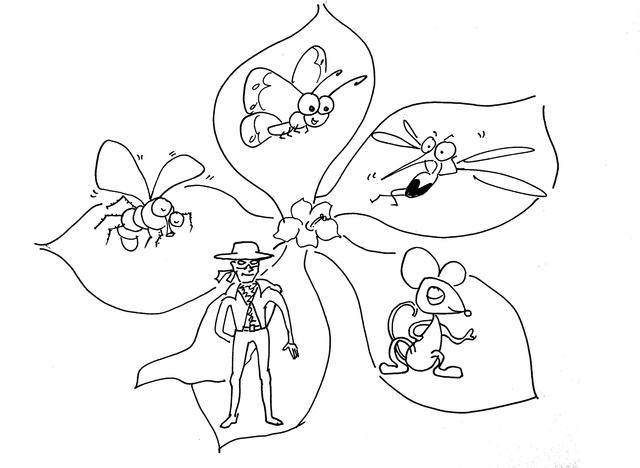

比特币,不是“恶之花”的五个花瓣

人们首先看到了比特币的局限性,其次才看到比特币的先进。花很美,但是,花瓣上站着的不全是美丽的东西。

花瓣之一,发明者不愿现尊身。2008年10月31日,一个自称“中本聪”(Satoshi Nakamoto)的加密爱好者创建了称之为比特币的项目,它是一个P2P(Peer to Peer,对等计算)的新电子现金系统,不涉及被信任的第三方。“中本聪”在2008年8月的博客文章曾提到将发布一种虚拟货币,此后看来成了比特币出笼的“前戏”。2008年11月,比特币白皮书公诸于世。2009年,比特币诞生。即便发明面世,发明者身份仍然谜团待解。最新的消息来自去年12月9日,这一天澳大利亚警方人员来到了克莱格-斯帝芬-赖特(Craig StevenWright)位于悉尼郊区的家。英国《卫报》澳大利亚分支机构披露,此次突袭搜查源于澳大利亚税务局的调查工作,与赖特是否参与创造比特币毫无关系。美国《连线》杂志网站宣称,比特币的创始人可能是澳大利亚金融极客赖特和他的亲密好友戴夫-克勒尼曼(Dave Kleinman),前者的家被澳大利亚警方搜查,后者则已经离世。

人们以关注比特币一样的专注度,关注着比特币的发明者。那么问题真的来了,一项伟大的发明,发明者数年隐身,难道比特币这朵不是“恶之花”的花,让其难担重责?

花瓣之二,波动幅度比特币价格较上证综指近一倍。今年1月2日,英格兰银行(Bank of England,英国的中央银行)总出纳(Chief Cashier)Victoria Cleland对BBC表示,正在考虑可否使用数字货币,给人们同样的安全和保障。尽管一些央行有了态度,但是,区别于法定货币的数字货币,如比特币,不能体现货币价值的功能。去年9月,美国商品期货交易委员会(CFTC)更是将比特币归为大宗商品,而非货币。目前,全球支付系统仍然是中心化模式,货币转移通过中央银行,并且法定货币是由中央银行做担保。监管层的态度也是比特币价格波动的原因之一。

以去年为观察期,来看它的价格波动。区块链“拉风”刺激了比特币的交投活跃。全年第一天以1950元收盘,最后一天以2760.97元收官,区间涨幅41.59%。1月14日经历全年最低交易,收盘价1178.94元;11月4日出现全年最高交易,收盘价3229.04元,最高收盘价与最低收盘价相比,涨幅达173.89%。价格并不是价值的体现,但是,正是因为比特币波动性大,投机者反过来促成交易更加活跃。

再看一个参照指标,以上证综指为例,去年第一天以3350.52收盘,最后一天以3539.18.97收官,区间涨幅微弱,仅为5.63%。8月26日经历全年最低,收盘2927.29元;6月12日出现全年最高,收盘5166.35元,最高收盘与最低收盘相比,涨幅达76.49%。

去年,中国股市是最让人揪心的一年,经历了股灾,并且2016年开市不吉不顺。但是,其 指数波动与比特币价格波动相比,简直是小巫见大巫。比特币与上证综指相比,全年首尾区间涨幅多出近36个百分点,最高收盘与最低收盘涨幅多出97个百分 点。也就是说,就极限波动幅度而言,比特币价格较上证综指多出近一倍。

花瓣之三,处理速度受到局限。比特币在每秒不能处理超过7笔交易,客户要等上10分钟才能得到交易信息确认。从支付角度,区块链的“去掉”的“中心化”中介机构的业务处理能力让比特币不能望其项背。以已经开展区块链技术的“中介”公司来做比较。资料显示,Visa最新的实验室测试数据为每秒5.6万笔,万事达的实验室测试数据则是每秒4万笔。Visa、万事达处理能力分别约是比特币的倍0.8万倍和0.6万倍。

花瓣之四,自有技术“雷声大雨点小”。全球区块链技术标杆公司DAH(Digital Asset Holdings)成立的目的是建立金融资产交易场所,方便投资者以更低的价格成本和时间成本,将传统货币和比特币进行转换。DAH 2015年初成立,即便被认为是区块链行业标杆人物,前摩根大通主管BlytheMasters就任CEO,到2015年尾公司还在艰难推进首轮融资。原因之一是,公司用区块链技术来减少金融机构结算、清算时间,但是,需要通过收购方式获取大部分的技术,潜在投资者对DAH提供的软件产品表示担忧。标杆公司尚是如此,也可以管窥蠡测其他同质化公司的水准。

花瓣之五,有了匿名“助恐”的可能性。由于区块链下的比特币让资金流动很容易,尤其是匿名使用数字货币成为可能。去年11月,路透社报道欧盟准备打击使用比特币匿名资助恐怖活动。

中本聪的加密技术产品被用作其他用途,就等同于菜刀并没有控制在厨房使用一样,令人堪忧。

商业银行,“脱媒”时“革”自己中介的“命”

即便美国将比特币当成大宗商品,区块链还是给我们构建了完整的“货币体系”。诚然,比特币作为典型的电子货币不需要政府的中央银行支持,便能运作自如,激进者甚至描绘传统金融下的纸质货币向加密货币迭代。

一是区块链帮助实现了儿时梦想。小时候的梦想撞见了商业银行,但实现了梦想却是区块链。还在小时候,贩卖自留地的蔬菜,再用所卖所得去购买食盐。记账簿很好地处理一家农户的收支往来。但是,每家每户如此记账,必然浪费许多纸张。于是产生梦想,一手交货、一手交钱,在交付对方的纸币上做上记录,表示自己对一笔交易的结算凭证,国家便知道一家农户卖了蔬菜,接着又买了食盐;一家城镇户领了工资,买了蔬菜。事情和账本做到了统一。儿时的梦想当然没能实现,每个人交易时要在纸币上做记号,与风景区写上“到此一游”,一样脏乱,并且,损坏法定货币还要受到处罚。农户、城镇户于是找到了商业银行作为中介,先存款,需要支出时,再取款。

区块链帮助实现了儿时梦想。区块链使用“算法证明机制”保证了整个网络的安全,整个系统中的所有节点能够在“去信任”的环境下,自动安全交换数据,事情和账本可以合一。每笔结清,每10分钟记账一次。并且,小时候想“国家知道”的“共享账本”,可以实现透明共享。

二是商业银行成为区块链的“反对派”?传统金融,抑或是移动互联网金融,离不开一个被信任的第三方中介,这便是商业银行合理存在的原因。连中央银行的支持职能都被区块链搁置一边,那么,商业银行的中介地位自然被区块链技术撼动,要被“去掉”。未来加密货币的金融世界里,客户需要商业银行将是个伪命题。

由于区块链的出现,商业银行失去路径依赖,乍一接触自然成为区块链的“反对派”。

三是商业银行转眼之间变成区块链“赞成派”旨在“脱媒”。金融层面“去中心”的主体是商业银行,但是,商业银行争先做起“去中心”的事,完全是出于“脱媒”需要,革命先“革”自己中介的命。

近十年的“脱媒”口碑效应远比近五年的区块链更加甚嚣尘上。供需双方直接交易,越过中间人便是“脱媒”的核心,金融非中介化其实就是“金融脱媒”的同义语。在金融管制前提下,“金融脱媒”的本质便是资金供给者,面对商业银行体系“过顶传球”,直接输送给需求者。

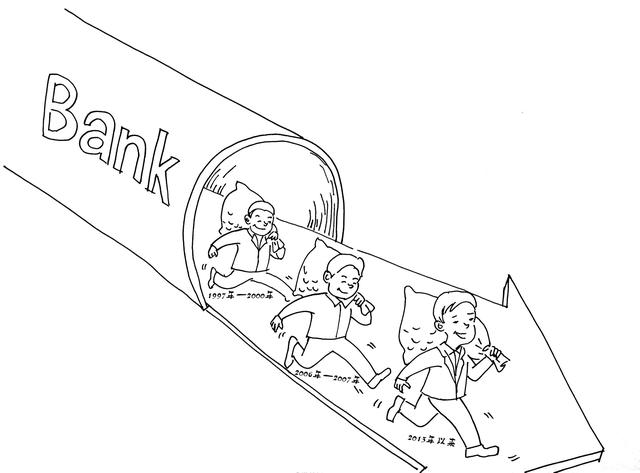

市场化加快“金融脱媒”的进程,商业银行作为主要金融中介的重要地位也日渐式微。以中国为例,主要原因有二。其一,储蓄分流、直接融资加大。二十世纪八十、九十年代是存款时代,依托存款利率长期稳定在10%左右,居民财富增长主要来自于银行存款,年均储蓄增速约30%。随后,居民储蓄出现第三次分流。第一次储蓄分流大约在1997年到2000年,第二次发生在2006年到2007年期间,从2013年以来出现第三次分流。2014年新增居民存款仅4.14万亿元,低于过去6年的最低值。社会融资方式由间接融资为主,逐渐转向直、间接融资并行发展。尽管去年因股灾暂停IPO,但是,将要实行股票发行注册制,一级市场“去行政化”,会促成直接融资加大。股票市场、债券市场构成的直接融资比重从2010年的12%到2015年前三季度的20%。去年底,中国人民银行行长周小川预测,到2020年,非金融企业直接融资占社会融资规模的比重将提高到25%左右。

其二,零利率是长期趋势。随着人口红利见顶,利率出现了长期下行的趋势。早在2014年8月东方证券甚至提出“零利率是长期趋势”,迄今没有改变其观点的意思。既然,商业银行理解到“金融脱媒”就是一个“去中心化”的过程,那么,商业银行作为主要金融中介的地位降低,社会金融从间接金融也会演变到直接金融,甚至到人人(自)金融,也就不会纠结。

四是创建商业银行“共享账本”。往往,“去中心化”会被误解。其实,区块链技术是用数据区块取代了目前互联网对处于枢纽地位的中心服务器的依赖,交易记录在云系统上面,实现了传输过程中对数据的“自我证明”。既然每一数据都逐一证明其真实性,那么云系统的所有数据可以“去信任”,直接信任它们。

R3 CEV公司吸引全球30多家银行参与基于区块链技术的银行联盟,银行之间对于如何利用区块链技术运用于金融层面,达成了共识。并且,该公司伦敦开发团队正在编写一个开源、通用的“共享账本”,将会让银行大幅度减少协调成本。

卡组织,联合发行比特币借记卡倒逼应用路径

Visa等卡组织处于转接清算的枢纽地位,是典型的中介,是“中心化”主体,区块链“去中心化”必然影响其商业架构。因此,它们被早期的区块链评论人士认为是数字货币的“反对者”。当然,它们转向数字货币的“倡导者”有诸多事实来证明的。如,使用比特币区块链进行汇款实验,建立区块链遗产支付系统,拓展区块链租车项目。

在美国,比特币属于法定的“大宗商品”,却用于支付,卡组织最大的看点即是联合发行比特币借记卡,反过来推进日常支付的应用。

回到受理,比特币最大的障碍是难以当作流通货币广泛使用,因此,推动比特币走向主流消费,让持有者在线上、线下像使用银行卡一样广泛使用,成了当务之急。好在数字货币与现实支付生活的“零距离”对接在2015年3月完成。比特币工资支付初创公司Bitwage与比特币安全存储服务公司Xapo联手发行了世界上第一张国际比特币工资借记卡,应用于以当地法定货币情形下,一是发放工资;二是折合当地货币支付,定向突破比特币在日常生活的使用。

比特币专业公司小试牛刀影响了银行卡组织。作为卡组织,联合发卡推进比特币的应用似乎是一条倒逼的路径。先生孩子再取名字,何尝不可。Visa与全球知名的大型比特币钱包公司之一的Coinbase,2015年11月推出在美国使用的比特币借记卡。持卡人刷卡消费时,将所需要的比特币转换成美元即可。

尽管比特币借记卡的出现本身就是一个悖论,起码在美国背负“大宗商品”的名头,与美元法定货币进行转换、清算,好比赶一群羊到银行去换美元,而不是去集贸市场去销售,最终获得美元。但是,比特币借记卡的出现加速数字货币融入了人们日常的支付生活。

此外,比特币借记卡较好地克服了前面“花瓣之五”的难题。因为,比特币借记卡与其他借记卡一样,持卡人必须实名验证身份。那么,匿名“助恐”的可能性将不复存在。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

英国路透社撰文分析中国虚拟货币司法处置 未来中国会集中处置吗?

2025-04-19 -

特朗普“服软”降关税?2025年全球博弈新棋局

2025-04-19 -

“美债崩溃"真相:流动性危机中的4个建议

2025-04-19 -

加密VC关系网络图谱:加密投资隐藏的规则是什么

2025-04-19 -

特朗普加密税制改革:路在何方?

2025-04-18

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿