从日交易笔数寻找比特币的合理估值

股票有市盈率、市净率这样的指标,市盈率时高时低,但长期总是向某个合理区间回归,可用市盈率判断泡沫是否存在。

比特币不是公司,没有资产,也没有盈利,判断是否存在泡沫比较困难。那些“希腊民众疯狂购买比特币”,“xx支持比特币支付”,“xx获得 xxxx万风投”之类的消息无法量化成币价,判断泡沫基本还是“凭感觉”。不过比特币有一个独特的指标——日交易笔数,这个指标反应了比特币的经济规模, 理论而言,币价涨幅应等于日交易数涨幅,币价和日交易数的比例,类似股票的市盈率,是判断当前价格合理性的重要参考。

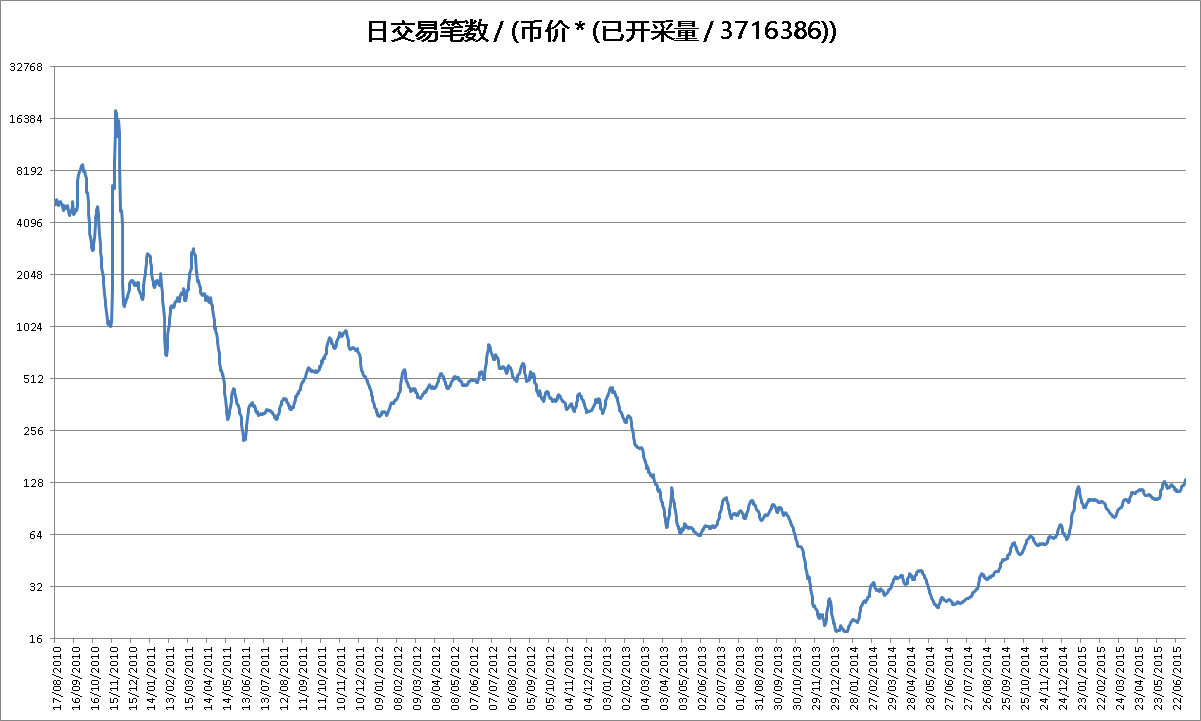

根据blockchain.info上的日交易笔数和币价的数据,绘制出日交易数和币价的比例变化图。这两个数据均使用7日均线数据,其中日交易笔数采用blockchain.info提供的除掉100热门地址的数据,因为极端值容易影响统计结果。

如图,从2010至2013年,交易数和币价的比例一直处在下降之中,也就是说比特币的使用量没有价格增长得快,这是可能是低估值向正常估值回 归,也可能是泡沫生成。需要指出的是,2011年4月及4月之前,比特币经济体量较小,当时的数据没有太大的参考性。2011年6月涨到31刀那波行情, 吸引大量早期玩家入场,比特币经济体量得到很大增长,交易数和币价比例变得稳定,长期在1000附近徘徊,之后2013年两波疯牛把比例拉低到60以下, 涨完后进入2014年,出现了看似怪异的币价跌,交易笔数涨的情况,这是币价和基本面相互回归的过程。

当然,现在可以放马后炮说估值回归,但当时怎么知道60的比例是泡沫?为什么不是2012年1000的比例低估了基本面?毕竟从2010到 2013年,比例一直都在往下走。这就牵扯出一个问题:到底哪个比例是合理的估值?股市里一般合理的市盈率在15倍左右,高了打下去,低了拉上来,这是经 过一百多年历史,多个股票市场验证的,比特币从出现交易所到现在才5年,历史样本不足,统计结果的可靠性差,但当下也没什么办法解决这一问题。我个人认 为,2013年之前,1000附近长期稳定的比例有较大可能是合理比例,不过现在来看,合理比例可能比1000低一些,大概在几百到一千之间。我认为 2013年的两波行情,更多的是增加囤币户,而不是使用者,也就是说早期的币民,更倾向于参与挖矿、网赌、黑市、投机、打赏、商品交易等应用,每个币民创 造的交易笔数相对较多,后期的币民,看到比特币涨得多,更倾向于把比特币作为一种价值储存的手段(囤币),平时很少动钱包,也就是说增加了很多参与者,但 这些参与者并未增加等量的交易笔数。2011年4月之前的比例是历史最高时期,可能那个年代入场的玩家更多是出于研究、体验目的,喜欢频繁发送接受比特 币。

比特币从1242刀下来,经过了14个月的探底,期间交易笔数和币价长期反向运动,现在比例已回升到500附近,从上面的图看,与2012年水平相距不远,理论上是比较合理的估值了。不过在下面这个图中,差距又拉大了不少。

这个图加入了对货币增发的考虑,加入了blockchain.info上面的每日已开采量数据。3716386是第一个数据的日期,也就是 2010年8月17日的比特币已开采量,现在第一个数据的值依然在6000左右,但最后一个数据的值从512降到128附近,因为相对五年前,现在的货币 供应量增加了4倍左右。个人认为第二个图不如第一个图准确,因为币价本身就包含了对未来的预期,比如如果2010年370万总量时停止造币,币价该涨几 倍?现在1400多万时停止造币,币价涨幅比得上2010年停止造币吗?当然,这里指的是能长期稳定的价格,不是短期投机炒消息的价格。换句话说,实际上 大部分囤币户、炒币户给比特币估值时,潜意识里都是按2100万计算的,不是动态的已开采量,因此这里不需考虑货币供应量的变化,第一个图的描述比第二个 图准确。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

特朗普加密税制改革:路在何方?

2025-04-18 -

一家独大到劲敌环伺 以太坊到底还行不行?

2025-04-17 -

梳理特朗普加密版图 币圈钞能力总统的“炼金术”

2025-04-17 -

后牛市时代的冷思考:市场洗牌下 加密货币行业各赛道将如何发展

2025-04-17 -

特朗普关税战引起中美博弈的核心是什么?市场未来怎么走?

2025-04-17

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿